BULLETIN OFFICIEL DES IMPÔTS

DIRECTION GÉNÉRALE DES IMPÔTS

DISPOSITIONS COMMUNES AUX IMPOTS DIRECTS.

DECLARATIONS DIVERSES.

declaration des operations sur valeurs mobilieres.

NOR : BUD L 05 00010 J

Bureau M 1

Les opérations sur valeurs mobilières et les revenus de capitaux mobiliers font l’objet d’une déclaration récapitulative annuelle (art. 242 ter du CGI) dénommée Imprimé Fiscal Unique (IFU).

Depuis les revenus 1998, cette déclaration est normalisée : les différents modèles établis jusqu’alors par les établissements payeurs eux-mêmes ne doivent donc plus être souscrits. L’administration autorise toutefois les déclarants à déposer l’imprimé fiscal unique sur des formulaires édités par leurs soins au moyen de procédés informatiques (imprimantes laser notamment). Les conditions de délivrance de cet agrément sont présentées dans le BOI 13 K-12-02.

Cette instruction présente les modalités déclaratives des opérations sur valeurs mobilières et revenus de capitaux mobiliers. Les nouveautés sont signalées par un trait en marge.

Ÿ

SOMMAIRE

PRESENTATION GENERALE

CHAPITRE PREMIER : GENERALITES

SECTION 1 : Définition des déclarants

SOUS-SECTION 1 : Principes

A. DEFINITION DE L'ETABLISSEMENT PAYEUR

B. NATURE DES ETABLISSEMENTS PAYEURS TENUS DE SOUSCRIRE LA DECLARATION

SOUS-SECTION 2 : Cas particuliers

SOUS-SECTION 3 : Identification du déclarant

SECTION 2 : Modalités générales de souscription de la déclaration IFU (feuillets 2561 et/ou 2561 bis)

SOUS-SECTION 1 : Principe d’une déclaration par bénéficiaire

A. PRINCIPE

B. CAS PARTICULIER

SOUS-SECTION 2 : Monnaie de souscription de la déclaration

A. PRINCIPE

B. REGLES D’ARRONDISSEMENT

SOUS-SECTION 3 : Période couverte par la déclaration

A. PRINCIPE

B. CAS PARTICULIER

SOUS-SECTION 4 : Modalités de dépôt de la déclaration IFU

A. DEPOT SUR SUPPORT MAGNETIQUE

B. DEPOT SUR FORMULAIRE PAPIER

C. DISPOSITIONS COMMUNES AUX DEUX PROCEDURES DE DEPOT

SOUS-SECTION 5 : Sanctions

A. APPLICATION DE L'AMENDE PREVUE A L'ARTICLE 1768 BIS DU CGI

B. APPLICATION DES SANCTIONS PREVUES A L'ARTICLE 1726 DU CGI

SECTION 3 : Présentation générale de l'imprimé 2561 ter à remettre au bénéficiaire

CHAPITRE DEUXIEME : CONTENU DETAILLE DU FEUILLET N° 2561

SECTION 1 : Désignation du bénéficiaire et compléments d’identification

SOUS-SECTION 1 : Mentions spécifiques aux opérations faites par le bénéficiaire

A. NOM ET ADRESSE DU BENEFICIAIRE

B. COMPLEMENTS D'IDENTIFICATION

SOUS-SECTION 2 : Mentions spécifiques aux opérations pour compte de tiers

SECTION 2 : Informations générales

SECTION 3 : Nature des opérations ou revenus à déclarer

SOUS-SECTION 1 : Montant de l'avoir fiscal (ou crédit d'impôt)

SOUS-SECTION 2 : Cessions de valeurs mobilières

A. PRINCIPES

B. MODALITES DE DECLARATION

SOUS-SECTION 3 : Créances, dépôts, cautionnements et comptes courants

A. PRINCIPES

B. MODALITES DE DECLARATION

SOUS-SECTION 4 : Montant brut des revenus imposables à déclarer

A. REVENUS N’OUVRANT PAS DROIT A ABATTEMENT

B. REVENUS OUVRANT DROIT A ABATTEMENT

C. REVENUS EXONERES

D. REVENUS DISPENSES DE DECLARATION

SOUS-SECTION 5 : Produits des contrats de capitalisation et d’assurance-vie ouvrant droit à l’abattement prévu à l’article 125-0 A du CGI

SOUS-SECTION 6 : Plan d’épargne en actions (PEA)

A. CAS D'OBLIGATIONS DECLARATIVES

B. TOLERANCE ADMINISTRATIVE DANS LE CADRE DE LA GESTION ANNUELLE

SOUS-SECTION 7 : Plan d’épargne populaire (PEP)

A. OUVERTURE DU PEP

B. RETRAITS ET CLÔTURE DU PEP

SOUS-SECTION 8 : Revenus soumis à prélèvement libératoire

A. REVENUS CONCERNES

B. MODALITES DE DECLARATION

SOUS-SECTION 9 : Produits pour lesquels les prélèvements sociaux ont déjà été prélevés

A. PRINCIPES

B. MODALITES DE DECLARATION

SOUS-SECTION 10 : Opérations en capital relatives aux bons de caisse, bons du Trésor et bons ou contrats de capitalisation ayant donné lieu à déclaration d’identité et de domicile fiscal

A. BONS DE CAISSE, BONS DU TRESOR ET BONS OU CONTRATS DE CAPITALISATION SOUSCRITS AVANT LE 01/01/1998

B. BONS DE CAISSE, BONS DU TRESOR ET BONS OU CONTRATS DE CAPITALISATION SOUSCRITS APRES LE 01/01/1998

SOUS-SECTION 11 : Cas particuliers

A. PRIMES DE REMBOURSEMENT DISTRIBUEES OU REPARTIES PAR LES ORGANISMES DE PLACEMENT COLLECTIF EN VALEURS MOBILIERES

B. PARTS DE FONDS COMMUNS DE CREANCES DE PLUS DE CINQ ANS

CHAPITRE TROISIEME : CONTENU DETAILLE DU FEUILLET N° 2561 BIS

SECTION 1 : Mentions spécifiques aux opérations faites par le bénéficiaire

A. NOM ET ADRESSE DU BENEFICIAIRE

B. COMPLEMENTS D’IDENTIFICATION

SECTION 2 : Mentions spécifiques aux opérations pour compte de tiers

SECTION 3 : Informations générales

SECTION 4 : Marchés à terme, fonds communs d’intervention sur les marchés à terme, bons d’option, marchés d’options négociables

SOUS-SECTION 1 : Marchés à terme, bons d’option, marchés d’options négociables

A. OPERATIONS REALISEES EN FRANCE

B. OPERATIONS REALISEES A L'ETRANGER

SOUS-SECTION 2 : Fonds communs d’intervention sur les marchés à terme

SECTION 5 : Société de capital risque (SCR)

SECTION 6 : Fonds communs de placement à risques (FCPR)

SOUS-SECTION 1 : Généralités

SOUS-SECTION 2 : Nature des obligations déclaratives

SOUS-SECTION 3 : Cas particulier : régime fiscal des parts de FCPR dites de « carried interest »

SECTION 7 : Produits pour lesquels les prélèvements sociaux ont déjà été prélevés

SOUS-SECTION 1 : Principes

SOUS-SECTION 2 : Modalités de déclaration

SECTION 8 : Fonds salariaux

CHAPITRE QUATRIEME : CONTENU DETAILLE DU FEUILLET N° 2561 TER

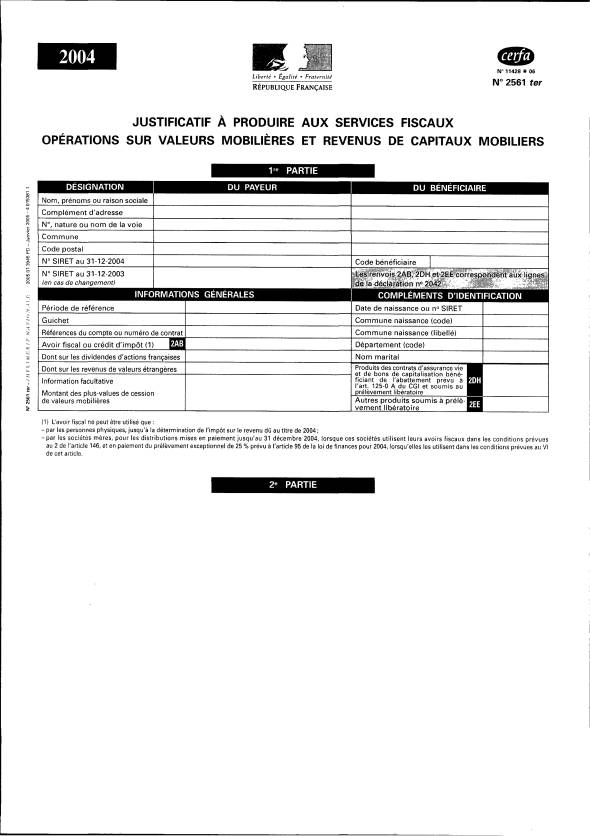

SECTION 1 : Justificatif d’avoir fiscal et de crédit d'impôt (feuillet 2561 ter « première partie »)

SECTION 2 : Informations à remettre au client (feuillet 2561 ter « deuxième partie »)

CHAPITRE PREMIER :

GENERALITES

SECTION 1:

Définition des déclarants

SOUS-SECTION 1 :

Principes

A. DEFINITION DE L’ETABLISSEMENT PAYEUR

L’obligation déclarative incombe à l’établissement payeur (article 75 de l’annexe II au CGI). Par établissement payeur, on entend, selon le cas, le débiteur des revenus ou toute personne ou organisme qui assure le paiement ou qui tient le compte de personnes réalisant des opérations à déclarer portant sur des produits, gains ou valeurs visés aux articles 108 à 125-0 A et 125 A III bis du CGI[1] ainsi que sur les profits réalisés sur les marchés à terme d’instruments financiers (MATIF), les marchés d’options négociables (MONEP), les bons d’option et les parts de fonds communs d’intervention sur les marchés à terme (FCIMT), en application des articles 150 octies, 150 nonies, 150 decies et 150 undecies du CGI.

B. NATURE DES ETABLISSEMENTS PAYEURS TENUS DE SOUSCRIRE LA DECLARATION

I. Il s’agit le plus souvent :

- d’établissements de crédit ;

- des comptables publics ;

- de sociétés d’assurances sur la vie ou de capitalisation ;

- d’organismes auprès desquels sont ouverts des plans d’épargne populaire (PEP) ou des plans d’épargne en actions (PEA).

II. La déclaration doit également être produite :

- par les sociétés pour leurs propres distributions ;

- par les sociétés de personnes ou assimilées relevant des articles 8, 8 bis, 8 ter, 8 quater et 8 quinquies du CGI pour les revenus mobiliers qu’elles encaissent et qui sont imposés directement au nom de leurs membres ;

- par les débiteurs pour les revenus de créances et produits assimilés ;

- par les sociétés de bourse ;

- par les intermédiaires tels que les notaires ou les syndicats de copropriété, par exemple ;

- par les gérants ou dépositaires des fonds communs de placement.

En effet, ces fonds communs de placement ordinaires sont tenus aux mêmes obligations que les établissements de crédit. Ils peuvent donc avoir à remplir les rubriques relatives aux revenus distribués (classés selon leur nature), au montant des cessions de valeurs mobilières, ainsi que celles relatives aux MATIF ;

- par toute personne ayant encaissé des revenus pour le compte de tiers sans révéler au payeur l’identité du bénéficiaire réel des produits.

SOUS-SECTION 2 :

Cas particuliers

- Pour les déclarants à établissements multiples, la déclaration doit être produite par le principal établissement, c’est-à-dire en principe par celui retenu pour le dépôt de la déclaration de résultat.

- Pour les réseaux représentés par des établissements ayant une autonomie juridique et fiscale distincte, le dépôt de la déclaration incombe normalement à chaque établissement. Mais, lorsque certaines gestions sont centralisées, par exemple, à un niveau régional ou fédéral, la déclaration peut être confiée à l’établissement centralisateur pour toutes les opérations réalisées par un même client dans sa zone de compétence.

- Pour les assureurs, selon l’organisation choisie, le déclarant peut être soit la société, soit ses mandataires. Les opérations de paiement sur présentation de titres seront normalement assimilées à des paiements au guichet, sauf dans l’hypothèse où un compte a été ouvert chez le déclarant pour recevoir les produits.

- Pour les fonds communs de placement, une déclaration doit être faite en principe pour l’ensemble des opérations effectuées dans l’année civile pour un fonds déterminé. La désignation du payeur s’entend de l’identité du gérant, du dépositaire ou de l’établissement de crédit, payeur des revenus, complétée le cas échéant de la désignation du fonds.

Il est possible de regrouper sur un seul document les opérations courantes réalisées sur plusieurs fonds ayant le même gestionnaire ou dépositaire, voire d’y agréger les renseignements concernant les autres comptes détenus par le même titulaire dans l’établissement de crédit. Dans cette hypothèse, chaque fonds est considéré comme un compte pour l’indication du nombre de comptes centralisés sur le document (cf. chapitre deuxième section 2).

SOUS-SECTION 3 :

Identification du déclarant

Il est rappelé qu'on entend par déclarant l’établissement payeur, c'est-à-dire soit le débiteur des revenus soit la personne qui assure le paiement des revenus au bénéficiaire. Il s’agit généralement du teneur du compte du bénéficiaire et, en cas de paiement des produits hors de France, de l’établissement qui effectue ce paiement.

En conséquence, la désignation du déclarant doit être rigoureusement celle qui a été déclarée pour l’inscription au répertoire SIRENE, en retenant la raison sociale (et non l’enseigne lorsque ces deux éléments coexistent). Elle doit comporter, comme le précise l’article 49 E-I-1° de l’annexe III au CGI, l’identification complète du déclarant : nom et prénoms ou raison sociale, adresse complète et numéro SIRET.

Afin de permettre une bonne identification des déclarants, le numéro SIRET doit toujours figurer sur la déclaration. Il est rappelé que lorsqu’un mandataire établit la déclaration pour le compte d’un établissement payeur, le numéro SIRET qui y figure doit correspondre à celui de ce dernier.

Remarque :

Les adhérents à la procédure TD-RCM qui disposent de plusieurs centres de traitement veilleront à ce que l’identification du déclarant corresponde :

- pour les déclarants à établissements multiples, à l’établissement retenu pour la souscription de la déclaration de résultat ;

- pour les réseaux représentés par des établissements ayant une autonomie juridique et fiscale distincte, à celle de l’établissement ou à l’établissement centralisateur (voir sous-section 2 ci-dessus).

Il appartient au déclarant de regrouper l’ensemble des déclarations sur un même fichier.

En cas de nécessité, les déclarants sont invités à prendre contact avec le centre de services informatiques de Nevers (BP 709, NEVERS CEDEX). Ils peuvent poser leurs questions à l'adresse suivante : tiersdeclarants@dgi.finances.gouv.fr

SECTION 2 :

Modalités générales de souscription de la déclaration IFU (feuillets 2561 et/ou 2561 bis)

SOUS-SECTION 1 :

Principe d’une déclaration par bénéficiaire

A. PRINCIPES

En application des dispositions combinées des articles 49 D à 49 G de l’annexe III au CGI, la déclaration unique doit regrouper l’ensemble des opérations effectuées chez un même établissement payeur pour le compte d’un même client.

I. Présentation de la déclaration

Une déclaration normalisée a été créée en 1998. Les déclarants doivent impérativement se conformer à ce formulaire administratif.

Afin de faciliter les obligations déclaratives des établissements payeurs, la déclaration normalisée comporte deux feuillets :

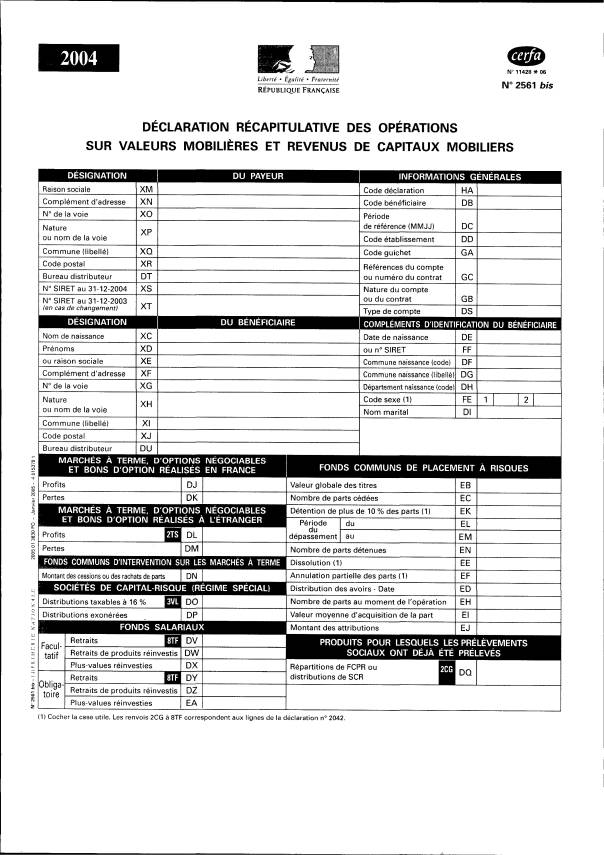

• Un premier feuillet n° 2561 (cf. modèle reproduit en annexe 1) qui comprend les opérations ou les produits les plus courants

• Un deuxième feuillet n° 2561 bis (cf. modèle reproduit en annexe 2) qui comprend les opérations ou produits suivants :

- les fonds salariaux ;

- les sociétés de capital-risque ;

- les fonds communs de placement à risques ;

- les marchés à terme, les bons d’option et les marchés d’options négociables ;

- les fonds communs d’intervention sur les marchés à terme.

II. Principe d'unicité de déclaration par bénéficiaire

Conformément à ce principe d’unicité de déclaration, il convient d’établir pour chaque bénéficiaire :

• un feuillet n° 2561, si celui-ci a réalisé des opérations ou est uniquement titulaire de revenus les plus courants ;

• un feuillet n° 2561 bis, si celui-ci a réalisé uniquement des opérations sur les produits dérivés ou à risque et/ou sur des fonds salariaux ;

• une déclaration comportant les deux feuillets n° 2561 et n° 2561 bis, si celui-ci est titulaire de revenus ou a réalisé des opérations qui figurent sur chacun de ces deux feuillets.

Pour faciliter les obligations déclaratives des bénéficiaires des revenus, les feuillets n° 2561 et n° 2561 bis mentionnent dans chacune des rubriques concernées, les renvois aux lignes correspondantes de la déclaration d’ensemble des revenus de 2004[2]. Il appartient aux déclarants de reprendre ces renvois sur le document qu’ils remettent à leurs clients.

B. CAS PARTICULIERS

I. Comptes personnels et professionnels

Les comptes personnels et professionnels sont déclarés séparément.

II. Filiales

Sur demande des sociétés intéressées, une déclaration particulière peut être établie pour les produits des filiales qui ne sont pas retenus pour l’assiette de l’impôt sur les sociétés dû par la société mère.

III. Comptes plurititulaires (comptes joints, indivisions[3])

Il appartient aux titulaires ou à leur représentant de faire connaître au payeur l’identité et les droits de chacun de façon à permettre l’établissement de documents séparés. A défaut de précisions, les titulaires seront réputés avoir des droits identiques.

Par exception à cette règle, les comptes joints entre époux[4] font l’objet d’une déclaration au nom du mari, non regroupée avec celle qui concerne les opérations personnelles à ce dernier ; toutefois, des déclarations au nom de chacun des titulaires sont établies pour les périodes pour lesquelles les époux déclareront faire l’objet d’une imposition séparée.

Sur demande des intéressés, les renseignements relatifs au compte joint peuvent être regroupés avec les autres opérations effectuées au nom du mari.

IV. Comptes d’épargne à long terme (CELT)

Participation des salariés aux résultats de l’entreprise

Plan d’épargne d’entreprise

Il s’agit de comptes pour lesquels la capitalisation entraîne l’exonération de l’impôt sur le revenu.

Les organismes gestionnaires sont dispensés d’obligation déclarative pour les produits exonérés en raison du respect des règles du contrat d’indisponibilité.

Une déclaration devra être établie en cas de survenance d’un événement rendant les produits imposables. Cette déclaration ne fera pas mention de l’avoir fiscal ou du crédit d’impôt dans la mesure où celui-ci a déjà fait l’objet d’un remboursement au nom de l’organisme gestionnaire. En l’absence de certificat, cet avoir fiscal ne peut en aucun cas être reporté zone AJ du feuillet 2561. En revanche, le revenu imposable sera calculé en tenant compte de cet avoir fiscal.

Les articles 81 bis et 82 de l’annexe II et 41 T de l’annexe III au CGI précisent les modalités de restitution des avoirs fiscaux et crédits d’impôt attachés à ces produits.

V. Revenus dépendant de successions indivises

Dans le cas des revenus provenant de successions, chaque héritier doit être regardé comme ayant disposé de sa part, non pas au moment du partage, mais dès l’année où la succession a été créditée de ces revenus, dès lors qu’il n’est pas allégué qu’un obstacle juridique ou autre l’a empêché d’en disposer effectivement. Il en découle que les établissement payeurs doivent établir une déclaration pour chaque héritier.

Mais, lorsque le défunt est titulaire d’un compte, les établissements payeurs peuvent éprouver des difficultés pour se faire indiquer les droits des héritiers.

Il a donc été décidé, en ce qui concerne les revenus crédités en compte durant l’année du décès (et sous réserve que le montant imposable des revenus mobiliers crédités n’excède pas 600 €), de limiter l’obligation des établissements payeurs à la production, dans le délai légal, d’un relevé global au nom de la succession lorsque la dévolution n’est pas connue lors de la rédaction du relevé. Dans la mesure du possible, les déclarants doivent compléter le relevé produit de tous les renseignements dont ils ont connaissance (nom et adresse d’un ou des héritiers, désignation du notaire chargé de liquider la succession) de nature à faciliter l’information des services fiscaux.

Lorsque les sommes imposables créditées au nom de la succession au titre de l’année du décès dépassent 600 €, les établissements disposent d’un délai expirant le 31 décembre de l’année suivant celle du décès du titulaire du compte pour établir les déclarations individuelles au nom de chacun des intéressés. Il est entendu que, pour éviter toute erreur de classement, les relevés ainsi produits doivent faire l’objet de liasses distinctes par année de référence, chaque liasse étant transmise sous un bordereau d’envoi spécial.

Si, à l’expiration de ce délai, les droits des héritiers n’ont pas encore été définis, la situation est réglée selon le processus suivant :

1) un notaire est chargé du règlement de la succession : cet officier ministériel est considéré comme gestionnaire du compte et une déclaration « pour compte de tiers » peut être établie à son nom pour les sommes dont la succession a été créditée ;

2) si un héritier s’est manifesté, notamment en passant des ordres pour la tenue du compte, il est procédé à l’égard de cet héritier de la même façon que vis-à-vis du notaire dans le cas précédent ;

3) si aucun héritier n’a passé d’ordre ou ne s’est occupé de la gestion du compte, un relevé collectif est établi au nom de la succession.

Dans les deux premiers cas ci-dessus, il appartient à la direction des services fiscaux dont dépend l’étude du notaire ou le domicile de l’héritier d’inviter le tiers désigné à procéder à la régularisation du relevé collectif.

Quant aux déclarations afférentes aux années postérieures à celles du décès, elles peuvent, quel que soit le montant des revenus crédités, être libellées au nom de la succession si l’établissement payeur n’a pu déterminer les droits de chaque héritier dans l’indivision à la date normale de production.

SOUS-SECTION 2 :

Monnaie de souscription de la déclaration

A. PRINCIPES

L’imprimé fiscal unique (feuillets 2561, 2561 bis et 2561 ter) est souscrit en euros.

B. REGLES D’ARRONDISSEMENT

En application de l’article 26 de la loi n° 98-546 du 2 juillet 1998 portant diverses dispositions d’ordre économique et financier (DDOEF), une règle unique a été mise en place pour l’ensemble des impôts. La base imposable et le montant de l’impôt sont arrondis à l’euro le plus proche.

Les bases et cotisations inférieures à 0,50 euro sont négligées et celles égales ou supérieures à 0,50 euro sont comptées pour un euro.

Cette disposition législative s’applique à la déclaration IFU.

SOUS-SECTION 3 :

Période couverte par la déclaration

A. PRINCIPE

Conformément aux dispositions de l’article 49 D de l’annexe III au CGI, la déclaration doit regrouper l’ensemble des opérations effectuées au cours de l’année civile précédant l’année de déclaration des opérations.

B. CAS PARTICULIER

Dans certains cas exceptionnels où le bénéficiaire change de statut fiscal (divorce, mariage, transfert du domicile hors de France) ou dans le cas où le bénéficiaire est une société ayant un exercice comptable ne coïncidant pas avec l’année civile, deux déclarations IFU peuvent alors être établies pour un même bénéficiaire.

Les zones AQ (feuillet 2561) et/ou DC (feuillet 2561 bis) permettent d’indiquer la période de référence de chaque déclaration.

SOUS-SECTION 4 :

Modalités de dépôt de la déclaration IFU

Il est satisfait aux obligations résultant des articles 49 D à 49 G de l’annexe III au CGI soit par la communication d’un support informatique, soit par l’envoi de formulaires papier normalisés.

A. DEPOT SUR SUPPORT MAGNETIQUE

I. Utilisation du support magnétique

Afin de simplifier les formalités, la Direction générale des impôts a développé, depuis 1985, l’utilisation des supports magnétiques pour la communication des informations qui doivent lui être fournies.

Les caractéristiques du support informatique sont définies dans le cahier des charges relatif à la procédure TD-RCM qui paraît chaque année.

L’adhésion à la procédure informatique pour les paiements d’une année doit être adressée à l’administration, dans les conditions prévues par ce cahier des charges.

Les cahiers des charges sont transmis, sur demande, aux déclarants qui souhaitent adhérer à la procédure TD-RCM sur option :

- par la cellule assistance directe du centre de services informatiques de Nevers, BP 709, 58007 NEVERS Cedex, ou tiersdeclarants@dgi.finances.gouv.fr , pour les anciens adhérents à la procédure ;

- par la Direction des services fiscaux dont dépend le domicile ou le principal établissement du déclarant, pour les nouveaux adhérents.

Il est également possible de consulter le cahier des charges de l’année en cours sur INTERNET, à l’adresse suivante : http://www.impots.gouv.fr Rubriques : Professionnels/Accès spécialisés/Tiers déclarants.

Depuis les revenus 1999, la déclaration récapitulative des opérations sur valeurs mobilières est obligatoirement transmise à l’administration fiscale sur support magnétique par le déclarant qui a souscrit au moins trente mille déclarations sur support papier au cours de l’année précédente (article 242 ter du CGI). A compter du 1er janvier 2007, le seuil de dépôt sur support magnétique de la déclaration des opérations sur valeurs mobilières est porté à cent déclarations souscrites sur support papier au cours de l’année précédente (article 29 de la loi n° 2004-1485 du 30 décembre 2004 de finances rectificative pour 2004).

II. Lieu de dépôt

Les déclarants adhérents à la procédure TD-RCM doivent adresser les supports magnétiques (cartouches, disquettes, CD-ROM ou bandes) regroupant toutes les opérations réalisées au cours de l’année civile précédente au Centre de Services Informatiques de Nevers qui accusera réception. Ces modalités d’envoi sont précisées dans le cahier des charges de la procédure TD-RCM.

B. DEPOT SUR FORMULAIRE PAPIER

I. Utilisation de la déclaration

Les déclarants qui n’adhèrent pas à la procédure TD-RCM doivent depuis les revenus 1998 obligatoirement utiliser les formulaires normalisés. En conséquence, la tolérance administrative qui figure dans l’instruction du 26 janvier 1998 (BOI 5 A-1-98) est rapportée.

Il est rappelé que cette déclaration se compose désormais de deux feuillets (n°s 2561 et 2561 bis de la nomenclature administrative) dont les modèles figurent en annexes 1 et 2. Selon le type de produits gérés par le déclarant, un feuillet n° 2561 et/ou un feuillet n° 2561 bis doit être établi (cf. présent chapitre, section 2).

L’administration autorise les déclarants à déposer les feuillets n°s 2561 et 2561 bis sur des imprimés édités au moyen d’imprimante laser (BOI 13 K-12-02).

II. Lieu de dépôt

Les déclarants « papier » doivent adresser la déclaration (feuillet n° 2561 et/ou 2561 bis) à la Direction des services fiscaux dont dépend la résidence ou le principal établissement du déclarant. Il sera accusé réception de cet envoi.

Dès lors que pour un même bénéficiaire, un feuillet n° 2561 et un feuillet n° 2561 bis sont établis, le déclarant devra les déposer ensemble afin de respecter le principe d’unicité de déclaration pour un même bénéficiaire.

C. DISPOSITIONS COMMUNES AUX DEUX PROCEDURES DE DEPOT

I. Date de la déclaration

La déclaration des opérations réalisées au cours d’une année civile doit être produite au plus tard le 15 février de l’année suivante.

Aucun report de délai n’est accordé dès lors que les éléments contenus dans la déclaration doivent être remis au client et utilisés par ce dernier pour la rédaction de la déclaration de ses revenus.

II. Mode d’envoi de la déclaration

Quelle que soit la procédure de dépôt (papier ou magnétique) adoptée par le déclarant, les déclarations sont accompagnées d’un bordereau d’envoi prévu par l’article 49 H de l’annexe III au CGI. Ce bordereau doit comporter la désignation complète du déclarant (raison sociale, numéro SIRET, adresse...), le nombre de documents transmis[5] et l’année à laquelle ils se rapportent.

Le déclarant peut reporter ces éléments d’information sur papier libre ou reproduire le modèle qui figure en annexe à l’instruction.

Dans l’hypothèse exceptionnelle[6] où un déclarant produirait simultanément des renseignements concernant plusieurs années, les déclarations seront rangées dans des liasses distinctes faisant chacune l’objet d’un bordereau.

SOUS-SECTION 5 :

Sanctions

Les infractions à l’obligation de déclaration prévue par le 1 de l’article 242 ter du CGI entraînent l’application, selon le cas, de l’amende prévue par l’article 1768 bis du CGI et/ou de celle prévue par l’article 1726 du même code.

A. APPLICATION DE L’AMENDE PREVUE A L’ARTICLE 1768 BIS DU CGI

Lorsqu’une somme qui aurait dû être déclarée en vertu du 1 de l’article 242 ter du CGI ne l’a pas été ou ne l’a été que partiellement, les personnes auxquelles incombe l’obligation déclarative sont personnellement redevables d’une amende égale à 80 % du montant des sommes non déclarées.

Toutefois, lorsqu’elle est commise dans le délai de reprise mentionné à l’article L 169 du LPF et à condition que ce soit la première, l’infraction aux dispositions du 1 de l’article 242 ter du CGI n’est pas sanctionnée si les personnes tenues de souscrire la déclaration prévue par cet article ont réparé leur omission spontanément, avant la fin de l’année au cours de laquelle la déclaration devait être souscrite.

Lorsque l’omission n’a pas été ainsi réparée, s’il s’agit de la première infraction et que le contribuable apporte la preuve que le Trésor n’a subi aucun préjudice, l’infraction n’est sanctionnée que par une amende forfaitaire de 750 €.

La déclaration des opérations sur valeurs mobilières est obligatoirement transmise à l’administration fiscale selon un procédé informatique (procédure TD-RCM) par le déclarant qui a souscrit au moins trente mille déclarations au cours de l’année précédente (CGI, art. 242 ter). La transmission effectuée en méconnaissance de cette obligation donne lieu à l’application d’une amende de 15 € par déclaration (CGI, art. 1768 bis 1 bis).

B. APPLICATION DES SANCTIONS PREVUES A L’ARTICLE 1726 DU CGI

Les autres omissions ou inexactitudes relevées dans les renseignements que doivent comporter les déclarations de revenus de capitaux mobiliers (adresse ou identité du bénéficiaire, référence des comptes concernés, etc.) donnent lieu à l’application des sanctions suivantes : amende de 15 € par omission ou inexactitude avec minimum de 150 € pour chaque déclaration concernée.

Cependant, l’amende encourue n’est pas appliquée :

- lorsque l’infraction est la première de même nature depuis quatre ans et qu’elle a été rectifiée spontanément ou à la première demande de l’administration, dans les trois mois suivants celui au cours duquel le document omis aurait dû être produit ;

- en cas de force majeure.

Remarque : Dans le cadre de la procédure TD-RCM, le cahier des charges prévoit des anomalies. Certaines sont bloquantes dès la première anomalie constatée[7], d’autres ne deviennent bloquantes qu’au-delà d’un certain seuil7, enfin d’autres sont non bloquantes. Toutefois, dans tous les cas, l’application des sanctions prévues aux articles 1726 et 1768 bis du CGI n’est pas subordonnée au rejet ou à l’acceptation du fichier.

SECTION 3 :

Présentation générale de l’imprimé 2561 ter à remettre au bénéficiaire

L’article 242 ter-1 du CGI précise qu’un double de la déclaration envoyée à l’administration doit être remis au client par le déclarant. Ce document a pour objet de permettre au bénéficiaire des revenus de rédiger la déclaration d’ensemble de ses revenus (article 49-I de l’annexe III au CGI) et sert de certificat d’avoir fiscal ou de crédit d’impôt (articles 77 et 78 de l’annexe II au CGI).

Ce document a été entièrement refondu depuis les revenus 1998 et porte le numéro 2561 ter (cf. chapitre quatrième).

CHAPITRE DEUXIEME :

CONTENU DETAILLE DU FEUILLET N° 2561

Le feuillet n° 2561 ne comprenant que les opérations ou produits les plus courants est reproduit en annexe 1.

Les adhérents à la procédure TD-RCM se reporteront au cahier des charges pour connaître les modalités de saisie des zones correspondantes.

SECTION 1 :

Désignation du bénéficiaire et compléments d’identification

La désignation du bénéficiaire, du souscripteur ou du cocontractant et les compléments d’identification sont prévus à l’article 49 E-I-3° de l’annexe III au CGI.

En vertu des dispositions de l’article 57-1er alinéa de l’annexe II au CGI, toute personne ou société qui fait profession de payer des intérêts, dividendes et autres produits de valeurs mobilières ou dont la profession comporte, à titre accessoire, des opérations de cette nature est tenue, lors du paiement des revenus ou de l’ouverture d’un compte, d’exiger du requérant la justification de son identité et l’indication de son domicile réel.

Par ailleurs, en application de l’article 76 de l’annexe II au CGI modifié par le décret n° 2000-1190 du 5 décembre 2000, les établissements payeurs sont tenus d’exiger des bénéficiaires de revenus, des présentateurs ou des vendeurs, la justification de leur identité, notamment de leur date et lieu de naissance, s’il s’agit de personnes physiques, ainsi que de leur domicile réel ou siège social[8].

L’identité et l’adresse des bénéficiaires des revenus sont valablement établies à l’égard du payeur par la production de l’un des documents visés à l’article 13 de l’annexe IV au CGI.

SOUS-SECTION 1 :

Mentions spécifiques aux opérations faites par le bénéficiaire

La zone AB « Bénéficiaire » du feuillet 2561 sera servie de la lettre B et l’identité de ce dernier[9] portée sur la déclaration non seulement si l’opération ou les opérations déclarées sont faites par le bénéficiaire des revenus à déclarer, mais également si le présentateur, ayant déclaré n’être pas bénéficiaire, a justifié de l’état civil et de l’adresse de ce dernier. Dans ce cas, l’identité et l’adresse du présentateur seront conservées dans les documents internes du déclarant pour pouvoir être présentées, en cas de besoin, aux services fiscaux.

A. NOM ET ADRESSE DU BENEFICIAIRE

Remarque préalable : le bénéficiaire doit être clairement identifié soit comme une personne morale, soit comme une personne physique.

I. Pour les personnes physiques

Il s’agit du nom de naissance (zone ZC) et du(des) prénom(s) (zone ZD) du bénéficiaire.

En aucun cas, le nom d’usage ne devra être substitué au nom de naissance sur la déclaration adressée à l’administration.

L’identité à retenir est celle du client titulaire de la créance ou du compte générateur des revenus, et non celle du titulaire du compte sur lequel les produits sont versés.

• Femmes mariées.

La femme n’est pas tenue de donner son nom marital. Mais, si l’établissement payeur détient cette information, il peut la fournir à l’administration zone CT «nom marital».

• Compte joint entre époux.

La déclaration est normalement établie au nom du mari.

Pour faciliter l’envoi du justificatif remis au client, le nom du mari pourra être précédé, sur le feuillet 2561 ter de la mention «M. ou Mme». La mention «M. ou Mme» ne doit en aucun cas figurer sur les feuillets 2561 et 2561 bis.

Sur demande des intéressés, les renseignements relatifs au compte joint peuvent être regroupés avec les autres opérations effectuées au nom du mari.

• Démembrement de propriété.

La déclaration est établie au nom de l’usufruitier pour le revenu, et du nu-propriétaire pour les opérations en capital.

2. Adresse.

L’adresse du bénéficiaire portée sur la déclaration récapitulative doit être obligatoirement celle du dernier domicile connu au 1er janvier de l’année de souscription de la déclaration IFU.

Si le bénéficiaire a changé de domicile en cours d’année, c’est le domicile au 31 décembre de l’année des revenus qui doit être indiqué. Il est interdit de générer deux déclarations IFU, l’une à l’ancienne adresse, l’autre à la nouvelle.

Elle doit être présentée selon l’ordre suivant qui correspond aux normes postales :

- Zone ZF : complément d’adresse (bâtiment, escalier, appartement, etc.) ;

- Zone ZG : numéro dans la voie ;

- Zone ZH : nature et nom de la voie ;

- Zone ZI : commune ;

- Zone ZJ : code postal ;

- Zone CS : bureau distributeur.

II. Pour les personnes morales

1. Désignation.

Il s’agit de la raison sociale (Zone ZE) et du n° SIRET (Zone CU).

2. Adresse.

Il s’agit de l’adresse du siège social ou du principal établissement au 1er janvier de l’année de souscription de l’IFU.

Elle doit être présentée selon l’ordre qui correspond aux normes postales.

B. COMPLEMENTS D’IDENTIFICATION

I. Pour les personnes physiques

L’identification d’une personne physique ne peut être exacte que si la date et le lieu de naissance sont fournis avec précision.

L’indication de la date de naissance est obligatoire (année, mois, jour) pour les personnes physiques et doit être portée zone AC.

Pour une naissance en France, la commune et le département de naissance doivent être indiqués dans la mesure du possible sous forme codée (code INSEE de la commune : zone AD, code du département : zone AF). A défaut du code commune, le libellé de commune doit être fourni zone AE.

Pour les personnes nées hors de France, ou dans les territoires français d’outre-mer (TOM), le code INSEE du pays ou du TOM doit être fourni ; à défaut, il convient d’indiquer le libellé du pays ou du TOM dans la zone libellé de la commune de naissance (zone AE).

Lorsque l’établissement de crédit prend en charge la rédaction de la déclaration à la place du payeur réel (par exemple paiement direct de titres en nominatif pur), il appartient à ce dernier de fournir au déclarant tous les renseignements utiles sur l’identification du bénéficiaire.

II. Pour les personnes morales

Pour les mêmes motifs, il convient de demander aux entreprises ou collectivités leur numéro d’inscription au répertoire SIRENE.

En ce qui concerne les personnes morales et les entreprises, il convient de porter obligatoirement

zone CU leur numéro SIRET.

SOUS-SECTION 2 :

Mentions spécifiques aux opérations pour compte de tiers

Si le présentateur déclare agir pour compte de tiers sans donner l’identité de ce dernier, c’est sa propre identité et son adresse qui sont reportées sur la déclaration, la zone AB « Code bénéficiaire » étant alors servie de la lettre T.

Si le présentateur effectue également des opérations pour son propre compte, elles font l’objet d’une déclaration distincte (zone AB «Code bénéficiaire» servi de la lettre B).

Le présentateur est lui-même tenu à l’obligation de déclaration du paiement de revenus de capitaux mobiliers au tiers pour le compte duquel il déclare avoir agi. Les rubriques relatives aux revenus et au crédit d’impôt ou à l’avoir fiscal sont normalement établies comme si le bénéficiaire était une personne physique ayant le même domicile que le présentateur. Il sera toutefois admis que le montant net payé par catégorie de revenus soit substitué au détail des renseignements.

SECTION 2

Informations générales

Les renseignements relatifs à l’identification du déclarant sont complétés d’indications sur la nature des opérations centralisées sur le feuillet 2561 :

- la zone AG «Guichet» est servie pour toutes les opérations de paiement non retracées dans un compte ouvert chez le déclarant au nom du client (il s’agira principalement d’opérations de paiement au guichet de coupons ou d’opérations sur bons de caisse au porteur et titres assimilés) ;

- la zone AI «Référence du compte ou numéro du contrat» porte, soit le numéro du compte (compte unique), soit le numéro du compte principal, soit la racine commune à l’ensemble des comptes du client dans l’établissement déclarant lorsque tous les comptes sont centralisés, soit le numéro du compte de regroupement ou encore la nature du compte pour les opérations faisant l’objet d’une déclaration séparée (ex : participation des salariés aux résultats de l’entreprise).

Si le déclarant est une compagnie d’assurance, c’est le numéro du contrat du client qui devra être porté dans cette zone.

Si le bénéficiaire dispose de plusieurs contrats, porter le numéro du contrat le plus ancien en zone AI et la valeur 5 en zone AH «nature du compte ou du contrat» ; à défaut, le numéro de client sera accepté ;

- la zone AH porte le code correspondant à la «nature du compte». C’est à dire :

1 pour les comptes ordinaires ;

2 pour les comptes d’épargne ;

3 pour les comptes à terme ;

4 pour les comptes n’entrant dans aucune des trois premières catégories (ex : les comptes titre) ;

5 pour les comptes de regroupement (quand il existe plusieurs comptes au nom d’un même bénéficiaire) ;

- la zone BR porte le code correspondant au «type de compte». C’est à dire :

1 pour le compte simple ;

2 pour le compte joint entre époux ;

3 pour le compte collectif ;

4 en cas d’indivision ;

5 en cas de succession ;

6 autres cas ;

- la zone AP porte le code correspondant au type de déclaration :

« C » s’il s’agit d’une déclaration relative à un client du déclarant ;

« N » s’il s’agit d’une déclaration relative à des comptes en nominatif pur (c’est le cas lorsque les données portées sur la déclaration concernent des actionnaires, des obligataires ou des porteurs de parts dont le déclarant gère les titres pour le compte des émetteurs ou des SCPI).

Ce code doit obligatoirement être annoté.

SECTION 3 :

Nature des opérations ou revenus à déclarer

SOUS-SECTION 1 :

Montant de l’avoir fiscal (ou crédit d’impôt)

1ère précision : L’article 93 de la loi de finances pour 2004 fixe au 1er janvier 2005 la date à compter de laquelle l’avoir fiscal n’est plus utilisable pour les personnes autres que les personnes physiques. Pour les personnes physiques, l’avoir fiscal est supprimé pour les distributions perçues à compter du 1er janvier 2005.

2ème précision : L’arrêt du Conseil d’Etat du 26 février 2001 (n° 219834), éclairé par les conclusions du commissaire du Gouvernement et s’inscrivant dans le prolongement de l’arrêt du 29 décembre 1995 (n° 140219), fait coïncider la notion de produits ouvrant droit à l’avoir fiscal avec celle de dividendes au sens du code civil et du code de commerce.

De ce fait, est rapportée la doctrine administrative qui considère que le caractère de dividende doit être reconnu à toute répartition de revenus constituant la rémunération de l’épargne investie, ayant pour objet des revenus distribués au sens des articles 109 à 115 du CGI, effectuée au profit de l’ensemble des actionnaires qui ont statutairement vocation à la distribution des produits compte tenu de leur nature et de leur provenance, au prorata de leurs droits et qui résulte de décisions régulières des organes compétents de la société.

En conséquence, s’agissant des distributions décidées à compter du 1er janvier 2002, le BOI 4 J-2-01, complété par le BOI 4 J-2-02, prévoit que, sauf disposition particulière, seuls les produits distribués en vertu d’une décision régulière prise par les organes compétents et soumis à la réglementation applicable aux dividendes sont assortis de l’avoir fiscal, et donnent lieu, le cas échéant, au paiement du précompte.

Il en est ainsi des distributions de dividendes :

- décidées par l’assemblée générale des actionnaires ou des associés, réunie annuellement pour statuer sur les comptes de l’exercice écoulé ou des distributions d’acomptes sur dividendes effectuées avant l’approbation des comptes de l’exercice ;

- respectant les prescriptions qui leur sont applicables, c’est-à-dire celles du code civil pour toutes les sociétés et également, le cas échéant, celles réservées à certaines formes juridiques de sociétés (notamment les articles L.232-10 et suivants du code de commerce pour les sociétés commerciales).

• La zone AJ doit être obligatoirement annotée dans tous les cas où le bénéficiaire, domicilié en France, a perçu des revenus bénéficiant de l’avoir fiscal ou ayant supporté une retenue à la source soit imputable sur l’impôt sur le revenu ou sur l’impôt sur les sociétés, soit restituable.

La somme doit être indiquée en euros (arrondie à l’euro le plus proche).

Rappel : Le montant de l’avoir fiscal communiqué par les sociétés distributrices aux établissements payeurs ne doit faire l’objet d’aucun arrondi. En revanche, il est admis que le montant global de l’avoir fiscal et crédit d’impôt (correspondant à la somme des avoirs fiscaux et crédits d’impôt attachés aux dividendes imposables) mentionné sur l’imprimé fiscal unique IFU (feuillets n° 2561 et 2561 ter) d’un bénéficiaire, au titre de l’ensemble des distributions lui revenant, soit arrondi à l’euro le plus proche par l’établissement payeur (BOI 4 J‑2‑03 du 25 avril 2003).

Le montant porté dans la zone AJ doit correspondre aux avoirs fiscaux (dividendes d’actions des sociétés françaises) et crédits d’impôt (obligations, bons de caisse...) attachés aux revenus figurant sur le modèle de déclaration, sous les rubriques «Montant brut des revenus imposables à déclarer» et/ou «Créances, dépôts, cautionnements et comptes courants».

Pour 1999, les avoirs fiscaux imputables ou restituables étaient limités à 45 % du montant du dividende net distribué aux associés autres que les personnes physiques. Toutefois, cette réduction du taux de l’avoir fiscal ne concernait pas les sociétés mères lorsqu’elles utilisaient leurs avoirs fiscaux dans les conditions prévues au 2 de l’article 146 du CGI (instruction du 8 novembre 1999 publiée au BOI 4 J-2-99).

En outre, s’agissant des avoirs fiscaux utilisables à compter du 1er janvier 2000, l’article 21 de la loi de finances pour 2000 a réduit le taux de l’avoir fiscal de 45 % à 40 % du montant du dividende net distribué aux associés autres que les personnes physiques et les sociétés mères lorsque ces sociétés utilisent leurs avoirs fiscaux dans les conditions prévues au 2 de l’article 146 du CGI. Corrélativement, lorsque la distribution a donné lieu au paiement du précompte, l’avoir fiscal à 40 % est majoré d’un montant égal à 20 % du précompte versé par la société distributrice à raison d’une distribution mise en paiement à compter du 1er janvier 2000.

L’article 9 de la loi de finances pour 2001 a réduit le taux de l’avoir fiscal utilisable par les associés autres que les personnes physiques et les sociétés mères lorsque ces sociétés utilisent leurs avoirs fiscaux dans les conditions prévues au 2 de l’article 146 du CGI à 25 % pour les crédits d’impôt utilisés en 2001 et à 15 % pour les crédits d’impôt utilisés à compter du 1er janvier 2002 ; ces crédits d’impôt étant majorés respectivement d’un montant égal à 50 % et 70 % du précompte.

La loi de finances pour 2003 a prévu le rétablissement à 50 % du taux de l’avoir fiscal utilisé par les fondations reconnues d’utilité publique. En outre, cette même loi a également baissé le taux de l’avoir fiscal utilisable par les associés autres que les personnes physiques, les fondations reconnues d’utilité publique et les sociétés mères (lorsqu’elles utilisent leurs avoirs fiscaux dans les conditions prévues au 2 de l’article 146 du CGI) de 15 % à 10 % pour les crédits d’impôt utilisés entre le 1er janvier 2003 et le 31 décembre 2004. Parallèlement, l’avoir fiscal au taux de 10 % est majoré le cas échéant d’un montant égal à 80 % du précompte versé[10] par la société distributrice.

L’article 93 de la loi de finances pour 2004 supprime quant à lui l’utilisation de l’avoir fiscal à compter du 1er janvier 2005, pour les personnes autres que les personnes physiques.

Cependant, les sociétés mères peuvent imputer l’avoir fiscal sur le prélèvement de 25 % institué par l’article 95 de la loi de finances pour 2004, dans les conditions prévues au VI de cet article.

D’une manière générale, le montant de l’avoir fiscal figurant sur la ligne AJ continue, comme par le passé, à être égal à la moitié des sommes effectivement versées par la société distributrice. Toutefois, l’avoir fiscal ne peut être utilisé pour ce montant que :

- par les personnes physiques, pour les dividendes perçus jusqu’au 31 décembre 2004 ;

- par les fondations reconnues d’utilité publique, pour les dividendes reçus jusqu’au 31 décembre 2003 ;

- par les sociétés mères, pour les distributions mises en paiement jusqu’au 31 décembre 2004, lorsque ces sociétés utilisent leurs avoirs fiscaux dans les conditions prévues au 2 de l’article 146 du CGI, et en paiement du prélèvement exceptionnel de 25 % prévu à l’article 95 de la loi de finances pour 2004, lorsqu’elles les utilisent dans les conditions prévues au VI de cet article.

Les documents remis au contribuable doivent expressément faire mention de ces règles.

En conséquence, le justificatif n° 2561 ter fera apparaître la mention suivante :

« L’avoir fiscal ne peut être utilisé que :

- par les personnes physiques, jusqu’à la détermination de l’impôt sur le revenu dû au titre de 2004 ;

- par les sociétés mères, pour les distributions mises en paiement jusqu’au 31 décembre 2004, lorsque ces sociétés utilisent leurs avoirs fiscaux dans les conditions prévues au 2 de l’article 146 du CGI, et en paiement du prélèvement exceptionnel de 25 % prévu à l’article 95 de la loi de finances pour 2004, lorsqu’elles les utilisent dans les conditions prévues au VI de cet article. »

• Deux zones AK et AL sont prévues pour permettre de porter :

- dans la zone AK, uniquement sur demande des caisses de retraite et de prévoyance ou des fondations et associations reconnues d’utilité publique, l’indication du montant de l’avoir fiscal correspondant aux dividendes d’actions françaises imputable sur l’impôt sur les sociétés (au taux de 24 % ou 10 %) ou restituable.

L’annotation de cette zone est facultative. Elle permet d’éviter, le cas échéant, la délivrance de deux feuillets n° 2561 dont l’un ferait apparaître les seuls revenus d’actions françaises ;

- dans la zone AL, uniquement pour les collectivités visées à l’article 206-5 du CGI et qui sont susceptibles de bénéficier en vertu des conventions internationales des crédits d’impôt attachés à leurs revenus de valeurs mobilières étrangères, l’indication du montant des crédits d’impôt imputables sur l’impôt sur les sociétés au taux de 24 % ou de 10 %.

L’annotation de cette zone est également facultative. Elle permet d’éviter, le cas échéant, la délivrance de deux feuillets n° 2561, dont l’un ferait apparaître le seul crédit d’impôt sur valeurs mobilières étrangères.

SOUS-SECTION 2 :

Cessions de valeurs mobilières

Les plus-values de cession de valeurs mobilières ou de droits sociaux réalisées par les personnes physiques sont imposées au taux de 16 % (hors prélèvements sociaux) lorsque le montant annuel des cessions excède la limite de 15 000 €. Toutefois, les opérations d’échange de titres ouvrant droit au sursis d’imposition en application de l’article 150-0 B du CGI ne sont pas déclarées l’année de l’échange et, par conséquent, ne sont pas prises en compte pour l’appréciation de la limite de 15 000 €.

En conséquence, la zone AN «Montant total des cessions de valeurs mobilières» est servie du montant global des cessions de valeurs mobilières ou droits sociaux entrant dans le champ d’application de l’article 150‑0 A du CGI. Les établissements déclarants doivent y indiquer le montant total :

- des cessions de valeurs mobilières ou droits sociaux visés à l’article 150-0 A du CGI. Sauf exceptions[11], les dispositions de l’article 150-0 A du CGI s’appliquent quelle que soit la participation du cédant dans les bénéfices sociaux de la société dont les titres sont cédés et quel que soit le régime fiscal de la société émettrice des titres qu’il s’agisse d’une société de capitaux soumise à l’impôt sur les sociétés ou d’une société de personnes visée à l’article 8 du CGI ;

- de la valeur liquidative du plan ou de la valeur de rachat du contrat de capitalisation en cas de clôture d’un PEA avant l’expiration d’un délai de cinq ans ;

- des cessions de titres dont le produit est réinvesti dans une société nouvelle non cotée même lorsque les plus-values sont susceptibles de bénéficier du régime de report d’imposition prévu à l’article 150-0 C du CGI ;

- des cessions de parts de fonds communs de créances émises pour une durée supérieure à cinq ans ;

- des rachats d’actions de sociétés d’investissement à capital variable et des rachats de parts de fonds communs de placement ;

- des rachats par les sociétés de leurs propres actions effectués sur le fondement des dispositions des articles L. 225-208 et L. 225-209 à L. 225-212 du code de commerce (rachats en vue d’une attribution aux salariés ou opérés dans le cadre d’un plan de rachat d’actions cotées) ;

- des sommes ou valeurs auxquelles les parts ou actions dites de « carried interest » donnent droit, détenues par des membres de l’équipe de gestion d’un FCPR ou d’une SCR dans les conditions mentionnées au BOI 5 I-2-02.

SOUS-SECTION 3 :

Créances, dépôts, cautionnements et comptes courants

A. PRINCIPES

Selon que le placement entre ou non, dans le champ d’application de l’option pour le prélèvement forfaitaire libératoire de l’article 125 A I du CGI, ou qu’il y a eu ou non option pour ce prélèvement libératoire, les zones AR ou AS ou bien AT ou AU doivent être complétées du résultat net, après compensation des produits ou gains et des pertes.

Pour faciliter les obligations déclaratives des déclarants, les informations relatives aux titres de créances négociables visés par les articles 124 B à 124 E du CGI et 41 duodecies O de l’annexe III au CGI ont été dissociées du cadre relatif aux marchés à terme.

L’article 238 septies A du CGI prévoit d’imposer en prime de remboursement la rémunération (autre que les intérêts versés chaque année) des créances non négociables et autres contrats visés à l’article 124 du CGI. Les intérêts payés d’avance à compter du 1er septembre 1992 n’ont donc plus à figurer en tant que tels sur le feuillet n° 2561. En revanche, les primes de remboursement afférentes aux contrats émis à compter de cette date doivent être déclarées, dans les mêmes conditions que s’il s’agissait d’un paiement de produits[12].

Remarque : S’agissant des produits, seuls seront portés zones AR ou AT, les produits encaissés à compter du 1er septembre 1992 et non soumis au prélèvement ; ces montants n’ont pas à être reportés zone AV «Autres revenus»[13].

B. MODALITES DE DECLARATION

I. Option pour le prélèvement libératoire non exercée

A défaut d’option pour le prélèvement libératoire, doivent figurer zones AR ou AS :

- le montant des produits ou gains ou des pertes, réalisés sur cessions de parts de fonds communs de créances émises pour une durée inférieure ou égale à cinq ans et soumis au barème progressif de l’impôt sur le revenu ainsi que le boni de liquidation ;

- le montant des produits ou gains ou pertes provenant de titres de créances négociables sur un marché réglementé non soumis au prélèvement ;

- le montant des produits ou gains ou pertes provenant de créances non négociables non soumis au prélèvement (y compris les PEP et les bons de caisse) ;

- les produits non exonérés d’impôt sur le revenu réalisés dans le cadre d’un PEP bancaire en cas de retrait avant huit ans. Ces produits doivent également figurer zone BS lorsqu’ils ont déjà supporté les prélèvements sociaux.

II. Option pour le prélèvement libératoire exercée

En cas d’option pour le prélèvement forfaitaire libératoire de l’article 125 A du CGI, les renseignements utiles sont portés dans les mêmes zones que celles des autres revenus mobiliers ayant supporté le prélèvement, c’est à dire : zones BN et BP de la rubrique «revenus soumis à prélèvement libératoire».

La zone BN doit être alors complétée du montant du revenu servant de base au prélèvement et la zone BP du montant du prélèvement.

III. Placement hors champ de l’option pour le prélèvement libératoire (BOI 5 I-5-99)

L’article 125 A-IV du CGI subordonne l’option pour le prélèvement libératoire à diverses conditions, selon la nature des placements considérés :

- en ce qui concerne les produits des bons de caisse, à la condition que les bons aient été émis par des établissements de crédit ;

- en ce qui concerne les produits des autres créances, à la condition que le capital et les intérêts ne fassent pas l’objet d’une indexation. Cette condition n’est cependant pas exigée lorsque l’indexation est autorisée en vertu des dispositions de l’article L.112-3 du code monétaire et financier.

Par ailleurs, le caractère libératoire ne peut être invoqué pour les produits qui sont pris en compte pour la détermination du bénéfice imposable d’une entreprise industrielle, commerciale, artisanale ou agricole ou d’une profession non commerciale.

L’article 125 B du CGI comporte également deux mesures limitant l’exercice de l’option pour le prélèvement : l’une concerne les associés dirigeants de sociétés qui laissent ou mettent à la disposition de ces dernières des avances d’un montant supérieur à 46 000 €, l’autre est applicable à l’ensemble des associés lorsque le versement des sommes dans la caisse sociale est lié à la souscription ou à l’acquisition de droits sociaux.

Lorsque les interdictions ou limitations sont applicables, les intérêts exclus du champ d’application du prélèvement sont soumis, dans les conditions de droit commun, à l’impôt sur le revenu au titre des revenus de créances, dépôts, cautionnements et comptes courants. Il y a lieu de porter distinctement le montant des produits (ou gains) et des pertes dans les zones AT et AU englobant l’ensemble des opérations.

SOUS-SECTION 4 :

Montant brut des revenus imposables à déclarer

Les revenus imposables sont à déclarer zones AV à AY pour leur montant brut, avoir fiscal ou crédit d’impôt compris, sous déduction des seuls frais d’encaissement. Ces derniers s’entendent des seuls frais prélevés par le payeur à l’occasion de l’opération, abstraction faite des frais de garde ou de tenue de compte, qui ne s’appliquent pas à un paiement déterminé.

Le revenu à déclarer est arrondi, pour chaque catégorie, à l’euro le plus proche. Dans le cas où certaines sommes seraient payées en devises, elles devront être converties en euros d’après le cours au jour du paiement.

D’une manière générale, sous réserve de la possibilité de rédiger deux déclarations pour les sociétés bénéficiaires ayant un exercice qui ne coïncide pas avec l’année civile[14] et des règles particulières applicables aux collectivités visées à l’article 206-5 du CGI[15], il n’y a pas lieu de tenir compte, pour remplir les déclarations, de la fiscalité propre aux entreprises[16] : les rubriques seront remplies comme si le bénéficiaire était une personne physique passible de l’impôt sur le revenu.

A. REVENUS N’OUVRANT PAS DROIT A ABATTEMENT

I. Autres revenus (zone AV)

Il s’agit des produits imposables des bons de capitalisation et placements de même nature d’une durée inférieure à huit ans (6 ans pour les bons souscrits avant le 01/01/1990), lorsque le bénéficiaire n’opte pas pour le prélèvement libératoire.

Les produits imposables des contrats d’assurance-vie et des bons ou contrats de capitalisation d’une durée au moins égale à 8 ans (ou 6 ans pour les bons ou contrats souscrits entre le 1er janvier 1983 et le 31 décembre 1989) qui bénéficient de l’abattement prévu à l’article 125-0 A du CGI, ne doivent pas être portés dans cette zone (Cf. présent chapitre, sous-section 5).

Les autres revenus de créances sont portés dans la rubrique «Créances, dépôts, cautionnements et comptes courants».

II. Avances, prêts ou acomptes reçus en tant qu’associés de sociétés (zone AW)

Les sommes mises directement ou indirectement à la disposition des associés doivent être déclarées zone AW dans la mesure où la preuve du caractère remboursable de l’avance n’est pas faite à la date de la déclaration.

III. Revenus de valeurs mobilières et distributions (zone AZ)

Il s’agit notamment lorsque le bénéficiaire n’opte pas pour le prélèvement libératoire (si cette option est ouverte) :

- des revenus provenant de titres participatifs ou de valeurs mobilières à revenu fixe émis en France et inscrits à la cote officielle d’une bourse de valeurs françaises ;

- des revenus des obligations indexées ;

- des revenus des obligations mentionnées à l’article 132 ter du CGI ;

- des produits des valeurs étrangères ;

- des distributions de sociétés passibles de l’impôt sur les sociétés dont le capital n’est pas représenté par des actions (sauf application du 5° du 3 de l’article 158 du CGI) ;

- des produits des parts de fonds communs de créances de plus de 5 ans ;

- des produits des clauses d’indexation assimilés à des intérêts en application des articles 39-1-3° et 124‑5° du CGI.

IV. Revenus de valeurs mobilières étrangères perçus par les organismes sans but lucratif (zone BA)

La zone BA (annotation facultative) est remplie, uniquement à la demande des organismes sans but lucratif, imposables à l’impôt sur les sociétés au taux de 24 % ou de 10 % afin de leur indiquer, pour mémoire, le montant des revenus de valeurs mobilières étrangères, compris dans la zone AZ.

Cette présentation évite le dédoublement des revenus de valeurs mobilières sur deux déclarations distinctes.

B. REVENUS OUVRANT DROIT A ABATTEMENT

Dans son principe, le bénéfice de l’abattement prévu à l’article 158-3 du CGI s’applique aux seuls dividendes d’actions de sociétés françaises, aux produits de parts bénéficiaires ou de fondateur et aux produits de parts de sociétés à responsabilité limitée (SARL) ou d’exploitation agricole à responsabilité limitée (EARL) ainsi que, sous certaines conditions, aux intérêts des comptes courants bloqués d’associés.

I. Intérêts des comptes courants bloqués d’associés (zone AX)

Dans la zone AX doivent figurer les intérêts versés au titre des sommes mises à la disposition de la société par des personnes physiques associées ou actionnaires sur un compte bloqué et qui remplissent les conditions prévues au I de l’article 125 C du CGI en l’absence d’option pour le prélèvement libératoire.

II. Dividendes d’actions et produits de parts ouvrant droit à abattement (zone AY)

Doivent être portés zone AY :

- les dividendes d’actions françaises visés au 3° de l’article 158-3 précité du CGI ;

- les produits des parts de SARL ou d’EARL et les produits de parts bénéficiaires ou de fondateur, lorsque ces parts sont émises par des sociétés ou exploitations soumises à l’impôt sur les sociétés et que les produits sont encaissés par des personnes détenant, directement ou indirectement, au plus 35 % des droits sociaux dans la société distributrice visée au 5° du 3 de l’article 158 du CGI[17] .

C. REVENUS EXONERES

A l’exception des revenus expressément dispensés de déclaration et exonérés (article 157 du CGI), tous les autres revenus mobiliers exonérés doivent être déclarés à la zone BB pour leur montant net, déduction faite des frais d'encaissement.

Remarque : Les produits des contrats se dénouant directement par le versement d’une rente viagère sont placés sous le régime fiscal des rentes viagères. Dès lors, il a paru possible de dispenser les payeurs de les déclarer dans le cadre de l’article 242 ter-1 du CGI.

Par ailleurs, il est rappelé que les produits exonérés à raison d’événements affectant la situation personnelle du bénéficiaire (licenciement, mise à la retraite, invalidité...) doivent également être portés dans la zone BB. Lorsque le contribuable ne justifie pas auprès de l’établissement payeur qu’il peut effectivement bénéficier d’une telle exonération, ces produits sont portés zone AV.

Cas particulier des sociétés unipersonnelles d’investissement à risque (SUIR) : Les articles 208 D et 163 quinquies C bis du code général des impôts, institués par l’article 91 de la loi de finances pour 2004 (loi n° 2003-1311 du 30 décembre 2003), prévoient respectivement :

- une exonération temporaire d’impôt sur les sociétés des bénéfices réalisés par la SUIR ;

- une exonération d’impôt sur le revenu des distributions perçues par l’associé unique de la SUIR, qui est obligatoirement une personne physique.

Cette exonération d’impôt sur le revenu est réservée :

- aux seules distributions de la SUIR prélevées sur des bénéfices exonérés d’impôt sur les sociétés au niveau de la société[18] ;

- au seul souscripteur initial des actions de la SUIR ou, le cas échéant, à ses héritiers.

En outre, si l’associé unique réside à l’étranger, dans un pays ou territoire ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscale, les distributions sont exonérées de la retenue à la source.

Les distributions de SUIR exonérées d’impôt sur le revenu ou de retenue à la source au regard des conditions précitées sont à déclarer dans la zone BB relative aux revenus exonérés.

Dans le cas contraire, ces distributions sont déclarées comme les autres distributions de sociétés françaises.

D. REVENUS DISPENSES DE DECLARATION

I. Certains revenus sont expressément dispensés de déclaration par l’article 242 ter 1 deuxième alinéa du CGI

Il s’agit :

- des intérêts des livrets A des caisses d’épargne (CGI, art. 157-7°) ;

- des intérêts du livret bleu du Crédit mutuel ;

- de la rémunération des livrets d’épargne populaire (CGI, art. 157-7° ter) ;

- des intérêts des livrets jeunes (CGI, art. 157-7° quater) ;

- des intérêts des comptes d’épargne logement (CGI, art. 157-9° bis) ;

- des intérêts des comptes d’épargne sur livret (livret d’épargne du travailleur manuel) visés à l’article 157‑9° ter du CGI ;

- des produits des placements effectués sur les CODEVI, comptes pour le développement industriel (CGI, art. 157-9° quater).

Par analogie, ces dispenses prévues par l’article 242 ter-1 deuxième alinéa du CGI sont étendues aux intérêts exonérés des livrets d’épargne d’entreprise ouverts dans les conditions fixées par l’article 1er de la loi n° 84-578 du 9 juillet 1984 sur le développement de l’initiative économique (CGI, art. 157-9° quinquies) ainsi qu’aux produits d’épargne salariale exonérés d’impôt sur le revenu.

II. Décision ministérielle en date du 16 janvier 1985

En raison des contrôles auxquels sont soumis les créanciers, les payeurs peuvent se dispenser de déclarer :

- les intérêts versés aux personnes exonérées de l’impôt sur les sociétés en application des dispositions des articles 207-1, 4°, 4° bis et 6°, et 208-1° bis à 1° ter du CGI ;

- les intérêts versés aux établissements de crédit ;

- les intérêts versés par les établissements de crédit aux organismes non bancaires admis au marché monétaire (sociétés d’assurances, caisses de retraite...) ou à des banques établies à l’étranger, à des organismes internationaux ou à des institutions financières publiques étrangères à la suite d’opérations de trésorerie à court terme ;

- les intérêts moratoires versés à des non-résidents dans le cadre d’opérations commerciales ;

- les intérêts versés par des particuliers à raison de prêts consentis par les caisses de sécurité sociale et d’allocations familiales du régime général et des régimes spéciaux, à l’exception de régimes complémentaires.

Il n’y a pas lieu, non plus, de déclarer les produits ci-après :

- intérêts versés à la suite de ventes à crédit par des professionnels ;

- intérêts afférents aux prêts consentis par des employeurs au titre de leur participation à l’effort de construction ;

- intérêts payés aux porteurs d'effets représentatifs de créance hypothécaire ayant la qualité d'établissement de crédit, d'entreprise d'assurances ou de réassurances, de capitalisation et d'épargne ou d'organisme de prévoyance et de retraite créés en vue d'assurer aux salariés le bénéfice de retraites complémentaires et d'indemnités diverses ;

- intérêts des prêts consentis à des particuliers par les compagnies d'assurances ;

- intérêts capitalisés des sommes attribuées aux salariés au titre de la participation ;

- intérêts des comptes de dépôt en devises ou en euros, ouverts à des personnes non domiciliées fiscalement en France, et dispensés du prélèvement prévu au III de l'article 125 A du CGI en application des 2° et 5° de l'article 41 duodecies C de l'annexe III au CGI. Bien entendu, les payeurs devront conserver un fichier des comptes en cause pour permettre la vérification ultérieure par l'administration fiscale de la qualité de non-résidents des titulaires[19].

Dans ces conditions, il appartient aux établissements payeurs de s'assurer par tout moyen que le déposant a bien la qualité de non-résident au regard de la réglementation des changes d'une part, et d'autre part, de son domicile fiscal ou de son siège social.

A défaut, lesdits établissements seraient passibles des sanctions prévues à l'article 1768 bis du CGI.

Sur demande de l'administration, les établissements payeurs devront préciser la nature des pièces justificatives présentées par le bénéficiaire des intérêts.

Attention

En cas de doute sur l'application d'une des dispenses prévues, le payeur devra déclarer les sommes en cause pour éviter d'être en infraction.

Les dispenses prévues ne joueront pas dans les cas où un crédit d'impôt serait attaché aux revenus normalement à déclarer (bons de caisse émis par les banques, par exemple).

Le cas échéant, la dispense de déclaration ne doit pas être considérée comme une exonération par le bénéficiaire des revenus.

SOUS-SECTION 5 :

Produits de contrats de capitalisation et d’assurance-vie ouvrant droit à l’abattement prévu à l’article 125-0 A du CGI

L’article 21 de la loi de finances pour 1998 codifié à l’article 125-0 A du CGI a modifié le régime fiscal des produits des bons ou contrats de capitalisation et des placements de même nature (contrats d’assurance vie) au regard de l’impôt sur le revenu.

Les produits acquis ou constatés à compter du 1er janvier 1998 sur des bons ou des contrats souscrits à compter du 26 septembre 1997 ainsi que, sauf exceptions, les mêmes produits afférents à des versements effectués à compter du 26 septembre 1997 sur des contrats en cours à cette date sont soumis à l’impôt sur le revenu quelle que soit leur durée à la date du dénouement.

Lorsque le dénouement ou le rachat intervient après la sixième ou la huitième année, selon le cas, ces produits bénéficient d’un abattement annuel de 4 600 euros pour les contribuables célibataires, veufs ou divorcés et de 9 200 euros pour les contribuables mariés soumis à une imposition commune.

Ces mêmes produits peuvent, sur option de leur bénéficiaire, être soumis à un prélèvement libératoire au taux réduit de 7,5 % et, sous certaines conditions, bénéficier d’un crédit d’impôt correspondant à l’application de l’abattement de 4 600 euros ou 9 200 euros aux produits qui ont supporté ce prélèvement (instruction administrative du 22 juin 1998 publiée au BOI 5 I-6-98).

Deux zones AM et BG ont été créées à cet effet :

Les produits imposables attachés aux bons ou contrats d’une durée au moins égale à huit ans (ou six ans pour les contrats conclus entre le 1er janvier 1983 et le 31 décembre 1989) doivent être portés dans la zone AM lorsque le bénéficiaire a opté pour le prélèvement libératoire de 7,5 % ou dans la zone BG lorsque les produits sont soumis au barème progressif de l’impôt sur le revenu.

Toutefois, les produits des bons ou contrats en unités de compte visés au deuxième alinéa de l’article L. 131-1 du code des assurances dont l’actif est constitué pour 50 % au moins d’actions françaises et titres assimilés, dont au moins 5 % de placements à risques, continuent, dans certaines conditions, à bénéficier d’une exonération d’impôt sur le revenu lorsque les bons ou contrats ont une durée au moins égale à huit ans. Ces produits doivent être portés dans la zone BB.

SOUS-SECTION 6 :

Plan d’épargne en actions (PEA)

• Les obligations déclaratives des établissements gestionnaires sont fixées par les articles 91 quater E à 91 quater J de l’annexe II au CGI :

- une déclaration doit être établie pour chaque titulaire du plan en cas d’ouverture de PEA, de clôture et de retrait partiel ;

- le 5° bis de l’article 157 du CGI limite l’exonération dont bénéficient les produits des placements en titres non cotés détenus dans un PEA à 10 % du montant de ces placements. Pour permettre l’application de ce dispositif, l’organisme gestionnaire du PEA doit également indiquer, pour les plans concernés, le montant des produits de titres non cotés détenus dans un PEA (article 91 quater G de l’annexe II au CGI et instruction du 3 juillet 1998 - BOI 5 I-7-98).

• Par contre, dans le cadre de la gestion annuelle des plans, les établissements gestionnaires de PEA peuvent, s’ils le souhaitent, se dispenser d’établir une déclaration.

Seuls les ouvertures, clôtures, retraits partiels et les PEA comprenant des titres non cotés doivent donc continuer à être déclarés systématiquement.

A. CAS D'OBLIGATIONS DECLARATIVES

I. Ouverture

L’organisme auprès duquel un PEA est ouvert doit, au titre de l’année d’ouverture, fournir les renseignements suivants :

- références du PEA à la zone BD ;

- date d’ouverture du PEA à la zone BE.

La date d’ouverture s’entend de la date du premier versement et non de celle de la signature du contrat.

Dans le cas où un PEA est ouvert par chacun des époux faisant l’objet d’une imposition commune, deux déclarations doivent être adressées à l’administration fiscale (une déclaration par conjoint).

II. Retraits, rachats et clôture

Pour chaque plan concerné par un de ces événements, l’organisme gestionnaire du PEA doit établir une déclaration au nom du titulaire.

1. Avant l’expiration de la cinquième année à compter de l’ouverture du PEA.

L’organisme gestionnaire doit compléter l’ensemble des zones du cadre relatif au PEA des renseignements suivants :

- le cas échéant, montant des produits (avoir fiscal inclus) des titres non cotés : zone BC ;

- référence du PEA : zone BD ;

- date d’ouverture du PEA : zone BE ;

- date du premier retrait ou du premier rachat de contrat de capitalisation : zone BF ;

- valeur liquidative du plan ou valeur de rachat du contrat de capitalisation à la date de clôture du plan : zone BH.

En outre, la valeur liquidative du plan ou la valeur de rachat du contrat de capitalisation à la date de clôture du plan doit également être portée dans la zone AN « Montant total des cessions de valeurs mobilières » lorsque la clôture intervient avant l’expiration de la cinquième année ;

- montant cumulé des versements depuis l’ouverture du plan : zone BI.

Attention : Lorsque des retraits ou rachats autorisés pour le financement de la création ou de la reprise d’une entreprise ont été effectués dans le PEA précédemment ou concomitamment à la clôture du plan (Cf. III de la présente sous-section), le montant cumulé des versements à porter dans la zone BI ne doit pas comprendre les versements afférents à ces retraits ou rachats autorisés (c’est-à-dire la part des versements compris dans les retraits ou rachats).

En outre, lorsque les sommes retirées ou les rachats effectués lors de la clôture du plan sont affectés pour partie à la création ou à la reprise d’une entreprise (retraits ou rachats autorisés), la valeur liquidative du plan ou la valeur du contrat de capitalisation à la date de clôture du plan (zone BH et zone AN) doit être diminuée du montant total de ces retraits ou rachats autorisés.

Précisions sur l’assiette des prélèvements sociaux (BOI 5 I-2-03 du 4 juin 2003) :

L’article 79 de la loi de finances pour 2002 autorise l’éligibilité au PEA des parts de fonds communs de placement à risques (FCPR) et de fonds communs de placement dans l’innovation (FCPI) bénéficiant des avantages fiscaux propres à leur régime.

Il s’ensuit que lors de la clôture du PEA, la valeur liquidative à prendre en compte pour le calcul du gain net imposable aux prélèvements sociaux est diminuée du montant des répartitions antérieures de revenus attachés aux parts de FCPR et de FCPI et aux actions de sociétés de capital risque (SCR) détenues dans le PEA, ainsi que du montant des gains nets de cession de ces parts ou actions, déjà imposés aux prélèvements sociaux lors de leur versement ou de leur réalisation.

En cas de clôture du PEA avant cinq ans et pour éviter une double imposition à la CSG, CRDS, au prélèvement social de 2 % et à la contribution additionnelle de 0,3 % au titre des revenus du patrimoine, il conviendra de déclarer le montant des répartitions antérieures déjà imposées dans la zone DQ relative aux produits pour lesquels les prélèvements sociaux ont déjà été prélevés.

Attention :

1) Cette zone DQ ne doit pas être complétée lorsque le gain net est exonéré d’impôt sur le revenu ;

2) La valeur liquidative du PEA figurant dans la zone BH tient toujours compte de ces répartitions.

Remarque : En cas de force majeure (décès, transfert de domicile à l’étranger, ...), la zone BH relative à la valeur liquidative du plan, la zone BI relative au montant cumulé des versements et la zone AN correspondant au montant des cessions de valeurs mobilières n’ont pas à être annotées. En revanche, les zones BC, BD, BE et BF doivent être obligatoirement servies [montant des produits (avoirs fiscaux inclus) des titres non cotés, références, date d’ouverture, date de clôture ou de retrait].

L’organisme gestionnaire du plan doit remplir les zones suivantes :

- le cas échéant, le montant des produits (avoirs fiscaux inclus) des titres non cotés : zone BC ;

- références du PEA : zone BD ;

- date d’ouverture du PEA : zone BE ;

- date du premier retrait ou du premier rachat de contrat de capitalisation : zone BF.

3. Au-delà de la huitième année.

Comme dans la situation précédente, l’organisme gestionnaire du plan doit indiquer les références du PEA, la date de son ouverture et, le cas échéant, le montant des produits (avoirs fiscaux inclus) des titres non cotés dans les zones prévues à cet effet.

En revanche, la zone BF afférente à la date du premier retrait ou du premier rachat pour les contrats de capitalisation doit être remplie uniquement s’il s’agit d’un retrait de la totalité des sommes ou d’un rachat total du contrat.

En cas de retraits ou de rachats partiels n’entraînant pas, après l’expiration d’une période de huit ans, clôture du plan, cette zone ne doit pas être remplie.

Rappels importants :

- le montant des avoirs fiscaux ou crédits d’impôts afférents au PEA ne doit pas être porté dans la zone AJ du feuillet n° 2561 : la restitution de l’avoir fiscal ou du crédit d’impôt est en effet opérée au profit de l’organisme gestionnaire, à charge pour lui d’inscrire les sommes correspondantes au crédit du compte en espèces du plan ou d’un compte ordinaire en cas de clôture du plan ;

- les avoirs fiscaux ou crédits d’impôt attachés aux titres non cotés détenus dans un PEA continuent d’être restitués dans les conditions prévues à l’article 91 quater F de l’annexe II au CGI. Ils ne peuvent en aucun cas être portés dans la zone AJ du feuillet n° 2561.

III. Retrait ou rachat autorisé de sommes ou valeurs du PEA pour le financement de la création ou de la reprise d’une entreprise

L'article 31 de la loi n° 2003-721 du 1er août 2003 pour l’initiative économique autorise, sous certaines conditions, les retraits ou rachats de sommes ou valeurs d’un PEA affectées dans les trois mois suivant au financement de la création ou de la reprise d'une entreprise, sans remise en cause de l’avantage fiscal prévu pour les sommes placées en cas de retrait ou rachat avant l’expiration de la cinquième année qui suit l’ouverture du plan, et sans entraîner la clôture du plan. Le gain net afférent aux sommes ou valeurs ainsi retirées ou rachetées est toutefois soumis aux prélèvements sociaux.

Lorsque les retraits ou rachats du PEA sont autorisés en vertu des dispositions qui précèdent, l’organisme gestionnaire du plan doit procéder de la manière suivante :