BULLETIN OFFICIEL DES IMPÔTS

DIRECTION GÉNÉRALE DES IMPÔTS

4 A-7-05

N° 47 du 10 MARS 2005

dispositions diverses (bic, impôt sur les sociétés, dispositions communes).

credit d’impot en faveur des entreprises industrielles et commerciales ou agricoles effectuant des depenses de recherche. modalites d’application des modifications introduites par l’article 87 de la loi de finances pour 2004.

(C.G.I., art. 199 ter B, 220 B, 223 O et 244 quater B)

nor : BUD F 05 10018 J

Bureau B 2

ECONOMIE GENERALE DE LA MESURE

L’article 87 de la loi de finances pour 2004 n° 2003-1311 du 30 décembre 2003 modifie très sensiblement le dispositif du crédit d'impôt recherche. Les modifications apportées sont les suivantes :

- le dispositif du crédit d'impôt recherche est pérennisé, aucune échéance n’étant désormais fixée à sa reconduction ;

- le crédit d'impôt recherche est désormais ouvert aux entreprises exonérées d’impôt sur les bénéfices en application des articles 44 octies et 44 decies du code général des impôts ainsi qu’aux jeunes entreprises innovantes exonérées en application de l’article 44 sexies A du même code ;

- le crédit d’impôt est déterminé par la somme d’une part en volume égale à 5 % des dépenses exposées au cours de l’année et d’une part en accroissement égale à 45 % de la différence entre les dépenses exposées au cours de l’année et la moyenne des dépenses des deux années précédentes ;

- le plafond du crédit d'impôt recherche est porté de 6.100.000 € à 8.000.000 € ;

- les dépenses de veille technologique et de défense de brevets sont désormais éligibles au crédit d'impôt recherche dans la limite de 60.000 € par an, cette limite s’appréciant pour chacune de ces deux catégories de dépenses ;

- les dépenses confiées à des organismes publics de recherche, à des universités et à des centres techniques exerçant des missions d’intérêt général sont prises en compte pour le double de leur montant ;

- le champ d’application du remboursement immédiat du crédit d'impôt recherche aux entreprises nouvelles est élargi.

La présente instruction a pour objet de commenter ces dispositions étant précisé que le remboursement anticipé de la créance de crédit d'impôt recherche aux entreprises en redressement ou en liquidation judiciaire fait l’objet d’une instruction séparée (B.O.I. 4 A-4-04 du 28 mai 2004).

Ces nouvelles modalités de détermination du crédit d'impôt recherche s’appliquent au crédit d'impôt recherche calculé au titre des dépenses exposées à compter du 1er janvier 2004. Les modifications apportées au dispositif par l’article 45 de la loi de finances rectificative pour 2004 (loi n° 2004-1485 du

30 décembre 2004) feront l’objet d’une instruction séparée.

chapitre 1 : Modification du champ d’application 1

Section 1 : Ouverture du crédit d'impôt recherche à certaines entreprises exonérées d’impôt sur les sociétés ou d’impôt sur le revenu 1

Section 2 : Simplification des modalités d’option 5

chapitre 2 : calcul du credit d’impôt 1011

Section 1 : Elargissement des dépenses éligibles aux dépenses de défense de brevets et de veille technologique 1011

Sous-section 1 : Dépenses de défense de brevets 1011

Sous-section 2 : Dépenses de veille technologique 1617

Section 2 : Nouvelles modalités de détermination du crédit d’impôt 2122

Sous-section 1 : Plafonnement du crédit d’impôt 2223

Sous-section 2 : Calcul du crédit d’impôt 2526

A. Calcul de la part en volume 2526

B. calcul de la part en accroissement 2627

I. Part en accroissement positive 2627

II. Part en accroissement négative 2930

1. Modalités d’imputation 2930

2. Sort des crédits d’impôt négatifs constatés au titre de dépenses engagées avant le 1er janvier 2004 3435

3. Plafonnement des parts en accroissement négatives 3536

4. Modalités de reconstitution en cas de non-renouvellement de l’option 4242

5. Transfert des parts en accroissement négatives 5151

Sous-section 3 : Entreprises du secteur textile-habillement-cuir 5353

Sous-Section 4 : Doublement de la prise en compte des dépenses confiées à des organismes de recherche publics, à des universités ou à des centres techniques exerçant des missions d’intérêt général 5454

chapitre 3 : amenagement des modalites de restitution immediate aux entreprises nouvelles 6060

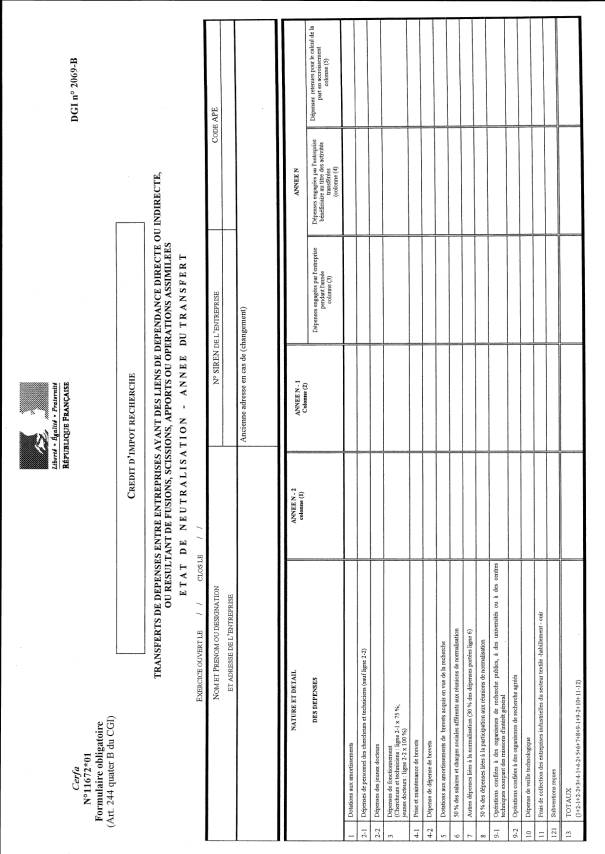

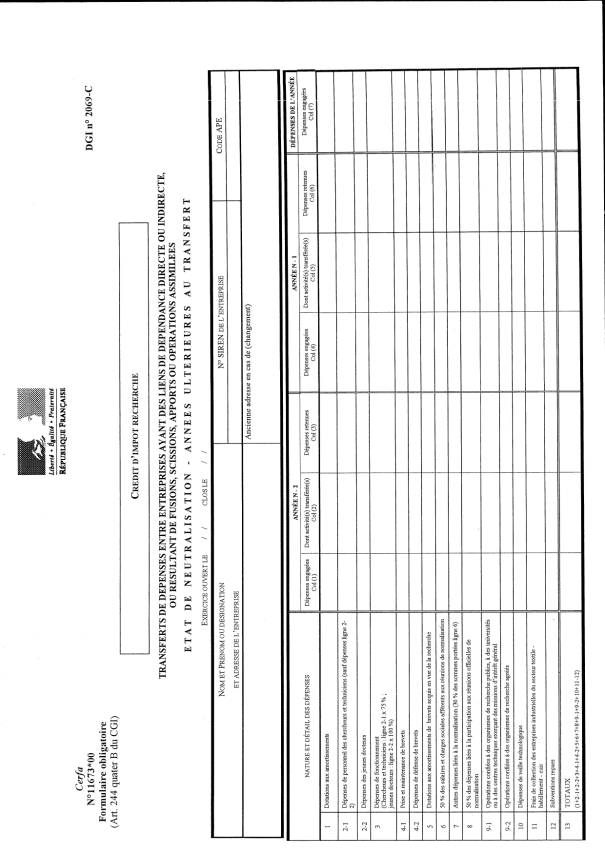

CHAPITRE 4 : modalitéS de neutralisation en cas de transferts de personnels, D’IMMOBILISATIONS, DE CONTRATS, FUSIONS, SCISSIONS, APPORTS OU OPERATIONS ASSIMILEES 6565

chapitre 5 : societes de personnes et assimilées n’ayant pas opté pour leur assujettissement a l’impôt sur les societes 7474

Section 1 : Modalités d’option 7474

Section 2 : Modalités de calcul du crédit d'impôt recherche dont peuvent bénéficier les associés ou les membres 7676

Sous-section 1 : Calcul de la part en volume et de la part en accroissement 7676

Sous-section 2 : Modalités de plafonnement 8383

CHAPITRE 6 : DETERMINATION DU CREDIT D'IMPOT RECHERCHE DES GROUPES DE SOCIETES DEFINIS AUX ARTICLES 223 A ET SUIVANTS DU CODE GENERAL DES IMPOTS 9090

Section 1 : Modalités d’option 9090

Section 2 : Modalités de calcul du crédit d'impôt 9899

Sous-section 1 : Calcul de la part en volume et de la part en accroissement 9899

Sous-section 2 : Modalités de plafonnement 104105

CHAPITRE 7 : ENTREE EN VIGUEUR 107108

Annexe I : Etats de neutralisation

Annexe II : Article 87 de la loi de finances pour 2004

Sauf mention contraire, les articles cités sont ceux du code général des impôts et de ses annexes.

chapitre 1 : Modification du champ d’application

Section 1 : Ouverture du crédit d'impôt recherche à certaines entreprises exonérées d’impôt sur les sociétés ou d’impôt sur le revenu

1. Jusqu’à présent étaient exclues du bénéfice du crédit d’impôt recherche les entreprises exonérées d’impôt sur le revenu ou d’impôt sur les sociétés en application d’une disposition particulière, à l’exception des entreprises exonérées en application de l’article 44 sexies (cf. D.B. 4 A 4111 n° 3 et 4).

2. Le premier alinéa du I de l’article 244 quater B dans sa nouvelle rédaction permet dorénavant aux entreprises exonérées en application des articles 44 octies et 44 decies de bénéficier du crédit d'impôt recherche, pour autant qu’elles remplissent les autres conditions permettant de bénéficier du crédit d’impôt (soumission à un régime réel, exercice d’une activité industrielle, commerciale ou agricole).

Pour mémoire, l’article 44 octies prévoit un régime d’allègement d’impôt sur les bénéfices pour les entreprises implantées jusqu’au 31 décembre 2007 dans les 44 zones franches urbaines instaurées par le pacte de relance pour la ville, ou jusqu’au 31 décembre 2008 pour les entreprises implantées dans les 41 nouvelles zones franches urbaines créées par la loi d’orientation et de programmation pour la ville et la rénovation urbaine du 1er août 2003 (cf. D.B. 4 A 2141, n° 93 et suivants et B.O.I. 4 A-11-03 du 12 août 2003).

En outre, l’article 44 decies prévoit une exonération d’impôt sur les sociétés et d’impôt sur le revenu pour les entreprises implantées dans la zone franche de Corse avant le 31 décembre 2001 (cf. D.B. 4 A 2142 et B.O.I. 4 A-5-03 du 10 avril 2003).

3. Par ailleurs, le bénéfice du crédit d'impôt recherche est également ouvert aux entreprises ayant le statut de jeunes entreprises innovantes et exerçant une activité industrielle et commerciale ou agricole. Le statut de la jeune entreprise innovante a été créé par l’article 13 de la loi de finances pour 2004 et codifié à l’article 44 sexies 0-A. Les entreprises visées par ce dispositif sont exonérées d’impôt sur le revenu ou d’impôt sur les sociétés en application de l’article 44 sexies A. Bien entendu, la perte de ce statut ou du bénéfice de l’exonération est sans incidence sur le bénéfice du crédit d'impôt recherche.

4. Ces entreprises exonérées pourront bénéficier du crédit d'impôt recherche pour la première fois au titre des dépenses exposées à compter du 1er janvier 2004.

Section 2 : Simplification des modalités d’option

5. L’article 244 quater B dans sa nouvelle rédaction prévoit de nouvelles modalités d’option pour le crédit d'impôt recherche puisque les entreprises désirant bénéficier du crédit d'impôt recherche pourront désormais opter annuellement pour ce dispositif indépendamment de leur situation passée au regard du crédit d'impôt recherche et de la circonstance qu’elles ont ou non engagé des dépenses de recherche par le passé.

6. Ainsi, à compter de 2004, toute entreprise exposant des dépenses de recherche telles qu’elles sont définies à l’article 49 septies F de l’annexe III et qui remplit par ailleurs les conditions générales d’éligibilité pour le dispositif pourra bénéficier du crédit d'impôt recherche dès lors qu’elle exercera régulièrement l’option pour le crédit d'impôt recherche.

7. L’option est formalisée par le dépôt de la déclaration n° 2069 A qui permet de calculer le montant du crédit d'impôt recherche auquel a droit l’entreprise. La déclaration doit être déposée dans les mêmes délais que la déclaration de résultat relative à l’exercice au titre duquel l’entreprise entend bénéficier du crédit d'impôt recherche.

8. A compter du 1er novembre 2004, dans le cadre du transfert du recouvrement de l’impôt sur les sociétés à la Direction générale des impôts, les personnes morales passibles de l’impôt sur les sociétés déposeront cette déclaration avec le relevé de solde (anciennement « bordereau d’avis de liquidation ») auprès du comptable compétent de la Direction générale des impôts.

9. Cela étant, afin d’assurer l’équité entre les entreprises, il est prévu que lorsqu’une entreprise opte pour le dispositif après y avoir renoncé temporairement, elle est soumise à une obligation de calcul du crédit d'impôt recherche de l’année de retour dans le dispositif dans les mêmes conditions que si l’option avait été continûment exercée (voir n° 42 42 à 5050).

10. Par ailleurs, des modalités spécifiques d’option sont prévues pour les sociétés membres d’un groupe au sens des articles 223 A et suivants (voir n° 90 à 98) et les sociétés et groupements relevant du régime des sociétés de personnes et n’ayant pas opté pour l’impôt sur les sociétés (voir n° 74 et 75).

chapitre 2 : calcul du credit d’impôt

Section 1 : Elargissement des dépenses éligibles aux dépenses de défense de brevets et de veille technologique

Sous-section 1 : Dépenses de défense de brevets

11. Le e bis du II de l’article 244 quater B rend désormais éligibles au crédit d'impôt recherche les dépenses de défense de brevets dans la limite de 60.000 € par an et par entreprise.

12. Les frais doivent avoir été exposés en vue de la défense de brevets déposés consécutivement à la réalisation d’opérations de recherche éligibles au crédit d'impôt recherche.

13. Par ailleurs, une entreprise ne peut bénéficier du crédit d'impôt recherche au titre de ces dépenses que pour autant qu’elle bénéficie du crédit d'impôt recherche au titre des opérations de recherche qu’elle entreprend. Une entreprise ne peut donc bénéficier du crédit d'impôt recherche au titre des seules dépenses de défense de brevets.

14. Sont éligibles les dépenses exposées dans le cadre d’actions en contrefaçon menées par les entreprises, et notamment les frais de justice, dont les émoluments des auxiliaires de justice (avocats, experts judiciaires). Sont également éligibles les dépenses de personnel (dont les frais de mission) supportées par l’entreprise au titre de la défense de brevets.

15. Ne sont pas éligibles les dépenses supportées par l’entreprise consécutivement lorsqu’elle à fait ellemême l’objetune action en condamnation pour contrefaçon (dommages et intérêts, dépens, amendes...).

16. Les dépenses exposées à l’étranger sont éligibles dans les mêmes conditions dès lors qu’elles sont prises en compte pour la détermination du résultat imposable en France.

Sous-section 2 : Dépenses de veille technologique

17. En application du j nouveau de l’article 244 quater B sont désormais éligibles au crédit d'impôt recherche les dépenses de veille technologique dans la limite de 60.000 € par an et par entreprise.

18. La veille technologique est un processus de mise à jour permanent ayant pour objectif l’organisation systématique du recueil d’informations sur les acquis scientifiques, techniques et relatifs aux produits, procédés, méthodes et systèmes d’informations afin d’en déduire les opportunités de développement.

19. Sont ainsi éligibles les dépenses d’abonnements à des revues scientifiques, à des bases de données, les dépenses d’achat d’études technologiques, etainsi que les dépenses de participation à des congrès scientifiques, les dépenses de personnel générées par la participation à ces congrès (versements de primes, d’indemnités etc.) n’étant pas prises en compte lorsqu’elles constituent des dépenses de personnel déjà éligibles au crédit d'impôt recherche (c.f. D.B. 4 A 4121 n° 18 à 21).

20. Les dépenses de veille technologique ne sont éligibles que pour autant qu’elles sont liées à la réalisation d’opérations de recherche[1]. Une entreprise ne peut donc bénéficier du crédit d’impôt recherche au titre des seules dépenses de veille technologique qu’elle exposerait, ni au titre de dépenses de veille technologique qui ne sont pas afférentes à des opérations de recherche.

21. Les dépenses exposées à l’étranger sont éligibles dans les mêmes conditions dès lors qu’elles sont prises en compte pour la détermination du résultat imposable en France.

Nota : Pour le calcul du crédit d’impôt relatif aux dépenses de défense de brevets et de veille technologique exposées en 2004, les entreprises devront reconstituer les dépenses exposées en 2002 et 2003.

Section 2 : Nouvelles modalités de détermination du crédit d’impôt

22. Jusqu’au calcul du crédit d’impôt relatif aux dépenses exposées au cours de l’année 2003, le crédit d’impôt recherche était égal à 50 % de l’excédent des dépenses de recherche exposées au cours de l’année par rapport à la moyenne des dépenses de même nature, revalorisées de la hausse des prix à la consommation, exposées au cours des dépenses des deux années précédentes. Le crédit d’impôt était donc uniquement fonction de l’accroissement des dépenses de recherche (cf. D.B. 4 A 4122 n° 1 et suivants).

L’article 87 de la loi de finances pour 2004 introduit de nouvelles modalités de calcul du crédit d'impôt recherche puisque celui-ci devient égal à la somme d’une part en volume, uniquement fonction du montant des dépenses de recherche effectuées au cours de l’année, et d’une part en accroissement, fonction de la variation des dépenses de recherche.

Sous-section 1 : Plafonnement du crédit d’impôt

23. Le plafond du crédit d’impôt recherche obtenu au titre des dépenses engagées à compter du 1er janvier 2004 est porté à 8.000.000 € par an et par entreprise. Ce plafond s’applique à la somme de la part en accroissement (appréciée le cas échéant après imputation des parts en accroissement négatives antérieures) et de la part en volume.

24. Il ne donne lieu, en cas de dépassement, à aucun report de crédit d’impôt ni de ses composantes au titre des années ultérieures.

25. Des modalités particulières d’application du plafond sont prévues pour les sociétés de personnes et groupements assimilés et les groupes de sociétés (voir n° 843 83 et suivants et n° 1064 105 et suivants).

Sous-section 2 : Calcul du crédit d’impôt

A. Calcul de la part en volume

26. La part en volume est égale à 5 % du montant des dépenses de recherche exposées au cours de l’année civile telles qu’elles sont définies au II de l’article 244 quater B.

Elle est calculée indépendamment du calcul de la part en accroissement.

La part en volume est donc dans tous les cas acquise à l’entreprise dès lors qu'elle a régulièrement opté pour le crédit d'impôt recherche.

B. calcul de la part en accroissement

I. Part en accroissement positive

27. La part en accroissement est égale à 45 % de la différence entre les dépenses de recherche exposées au cours de l’année et la moyenne des dépenses de même nature, revalorisées de la hausse des prix à la consommation hors tabac, exposées au cours des deux années précédentes.

Les dépenses des deux années de référence sont calculées après application de coefficients de revalorisation déterminés à partir de l’indice moyen annuel des prix à la consommation hors tabac dont la population de référence est constituée de l’ensemble des ménages.

28. Lorsque l’entreprise expose pour la première fois des dépenses de recherche, la part en accroissement du crédit d'impôt recherche calculée au titre de la première année au cours de laquelle des dépenses de recherche ont été exposées est égale à 45 % des dépenses de l’année.

Le crédit d’impôt recherche, somme de la part en accroissement et de la part en volume, est donc égal dans cette hypothèse à 50 % des dépenses de l’année.

29. Lorsqu’une entreprise opte pour la première fois pour le crédit d'impôt recherche mais qu’elle exposait au cours des deux années précédentes des dépenses de recherche, la part en accroissement est calculée dans les conditions de droit commun.

II. Part en accroissement négative

1. Modalités d’imputation

30. Lorsque les dépenses de recherche diminuent, il est constaté une part en accroissement négative. Cette part en accroissement négative n’est imputable que sur les parts en accroissement, positives ou négatives, constatées au titre des années ultérieures, soit en augmentant les parts en accroissement négatives, soit en diminuant les parts en accroissement positives.

31. Exemple[2] :

Soit l’entreprise E qui expose pour la premiere fois des depenses de recherche en N,

|

|

N |

N+1 |

N+2 |

N+3 |

|

Montant des dépenses de recherche eligibles |

3.000.000 € |

4.000.000 € |

3.000.000 € |

5.000.000 € |

|

Part en accroissement |

1.350.000 € |

1.125.000 € |

- 225.000 € |

675.000 € – 225.000 € = 450.000 € |

|

Part en volume |

150.000 € |

200.000 € |

150.000 € |

250.000 € |

|

Montant du crédit d’impot |

1.500.000 € |

1.325.000 € |

150.000 € |

700.000 € |

32. Par ailleurs, l’article 244 quater B dans sa nouvelle rédaction prévoit que les parts en accroissement négatives ne s’imputent que sur les parts en accroissement constatées au titre des cinq années suivantes, cette imputation devant s’effectuer par ordre d’ancienneté.

33. La part en accroissement négative calculée en N+1 au titre des dépenses engagées en N peut s’imputer au plus tard sur la part en accroissement calculée en N+6 au titre de dépenses engagées en N+5.

34. Exemple :

Soit l’entreprise F qui engage en 2004 et pour la première fois des dépenses de recherche :

|

Année au cours de laquelle les dépenses sont engagées |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

|

Montant des dépenses éligibles |

3.000.000 € |

1.000.000 € |

500.000 € |

400.000 € |

400.000 € |

400.000 € |

|

Part en accroissement calculée annuellement |

1.350.000 € |

- 225.000 € |

- 675.000 € |

- 157.500 € |

- 22.500 € |

0 € |

En 2010, l’entreprise expose des dépenses de recherche pour un montant de 500.000 €. Elle dégage donc une part en accroissement de 450.000 45.000 €, soit [5 000 000 500.000 € - ((4 000 000 400.000+ 4 000 000400.000)/2)] x 45 %. Cette part en accroissement doit être diminuée des parts en accroissement négatives dans les conditions suivantes :

|

Part en accroissement calculée au titre de 2010 avant imputation |

|

||

|

Année au titre laquelle la part en accroissement négative a été constatée |

Part en accroissement négative imputable sur la part en accroissement constatée au titre de 2010 |

Part en accroissement négative imputée sur la part en accroissement constatée au titre de 2010 |

Part en accroissement négative imputable sur la part en accroissement constatée au titre de 2011 |

|

2005 |

- 225.000 € |

- 45.000 € |

0 € (1) |

|

2006 |

- 675.000 € |

0 |

- 675.000 € |

|

2007 |

- 157.500 € |

0 |

- 157.500 € |

|

2008 |

- 22.500 € |

0 |

|

|

2009 |

0 |

0 |

0 |

|

Part en accroissement calculée au titre de 2010 après imputation |

0 € |

||

(1) Le solde de la part en accroissement négative constatée en 2005, soit - 2 250 000 225 000- (- 450 00045 000) = - 180 000 € ne sera pas imputable sur l'éventuelle part en accroissement constatée au titre de 2011.

En 2011, l’entreprise expose des dépenses de recherche pour un montant de 10.000.000 €. Elle dégage donc une part en accroissement de 2.47 5.000 € , soit [10 000 000 1 000 000- ((4 000 000 400 000+ 5 000 000 500 000)/2)] x 45%, diminuée des parts en accroissement négatives des années antérieures dans les conditions suivantes :

|

Part en accroissement calculée au titre de 2011 avant imputation |

|

||

|

Année au titre laquelle la part en accroissement négative a été constatée |

Part en accroissement négative imputable sur la part en accroissement constatée au titre de 2011 |

Part en accroissement négative imputée sur la part en accroissement constatée au titre de 2011 |

Part en accroissement négative imputable sur la part en accroissement constatée au titre de 2012 |

|

2005 |

0 |

0 |

0 |

|

2006 |

|

|

0 (1) |

|

2007 |

|

0 |

|

|

2008 |

|

0 |

|

|

2009 |

0 |

0 |

0 |

|

2010 |

0 |

0 |

0 |

|

Part en accroissement calculée au titre de 2011 après imputation |

0 € |

||

(1) Le solde de la part en accroissement négative constatée en 2006, soit (- 6 750 000675 000) - (- 2 475 000247 500) =

- 4 275 000 427 500 € ne sera pas imputable sur l'éventuelle part en accroissement positive constatée au titre de 2012.

Enfin, en 2012, l’entreprise expose des dépenses de recherche pour un montant de 20.000.000 €. Elle dégage donc une part en accroissement égale à 5.625.000562.500 €, soit [20 000 000 - ((5 000 000 500.000+ 10 000 000 1.000.000)/2] x 45 %, diminuée des parts en accroissements négatives dans les conditions suivantes :

|

Part en accroissement calculée au titre de 2012 avant imputation |

|

||

|

Année au titre laquelle la part en accroissement négative a été constatée |

Part en accroissement négative imputable sur la part en accroissement constatée au titre de 2012 |

Part en accroissement négative imputée sur la part en accroissement constatée au titre de 2012 |

Part en accroissement négative imputable sur la part en accroissement constatée au titre de 2013 |

|

2005 |

0 |

0 |

0 |

|

2006 |

0 |

0 |

0 |

|

2007 |

|

|

0 |

|

2008 |

|

|

0 |

|

2009 |

0 |

0 |

0 |

|

2010 |

0 |

0 |

0 |

|

2011 |

0 |

0 |

0 |

|

Part en accroissement calculée au titre de 2012 après imputation. |

|

||

2. Sort des crédits d’impôt négatifs constatés au titre de dépenses engagées avant le 1er janvier 2004

35. L’article 87 de la loi de finances pour 2004 prévoit une continuité entre le crédit d’impôt recherche constaté au titre de dépenses engagées avant et après le 1er janvier 2004.

En conséquence, les crédits d’impôts négatifs constatés au titre des dépenses engagées avant le 1er janvier 2004 s’imputent pour leur montant exact sur les parts en accroissement constatées au titre des dépenses engagées après cette même date dans les mêmes conditions que les parts en accroissement négatives. Aussi, les crédits d’impôts négatifs ne pourront également être imputés pendant plus de cinq ans.

Le tableau ci-dessous résume les conditions dans lesquelles s’imputent les crédits d’impôt négatifs sur les parts en accroissement constatées au titre de dépenses engagées à compter du 1er janvier 2004 :

|

Crédits d’impôt négatifs constatés au titre des dépenses engagées avant le 1er janvier 1999 |

Aucune imputation sur les parts en accroissement positives constatées au titre de dépenses engagées après le 1er janvier 2004 |

|

Crédit d’impôt négatif constaté au titre de dépenses engagées en 1999 |

Imputation le cas échéant sur la part en accroissement positive constatée au titre des dépenses engagées en 2004 |

|

Crédit d’impôt négatif constaté au titre de dépenses engagées en 2000 |

Imputation le cas échéant sur la part en accroissement positive constatée au titre des dépenses engagées en 2004 et en 2005 |

|

Crédit d’impôt négatif constaté au titre de dépenses engagées en 2001 |

Imputation le cas échéant sur la part en accroissement positive constatée au titre des dépenses engagées en 2004, 2005 et 2006 |

|

Crédit d’impôt négatif constaté au titre de dépenses engagées en 2002 |

Imputation le cas échéant sur la part en accroissement positive constatée au titre des dépenses engagées en 2004, 2005, 2006 et 2007 |

|

Crédit d’impôt négatif constaté au titre de dépenses engagées en 2003 |

Imputation le cas échéant sur la part en accroissement positive constatée au titre des dépenses engagées en 2004, 2005, 2006, 2007, 2008 |

3. Plafonnement des parts en accroissement négatives

36. Le montant des parts en accroissement négatives pouvant s’imputer imputé sur les parts en accroissement positives est plafonné à hauteur du montant des parts positives antérieurement obtenues et utilisées pour le calcul du crédit d’impôt et diminuées des parts négatives déjà apurées, c’est à dire déjà imputées sur des parts en accroissement positives constatées antérieurement. Il sera admis que seules les parts en accroissement positives constatées au titre des dix années précédant celle au titre de laquelle le plafonnement est calculé soient utilisées pour le calcul de ce plafonnement., c’est à dire après imputation éventuelle des parts négatives

37. Exemple :

|

|

N |

N+1 |

N+2 |

N+3 |

N+4 |

N+5 |

|

Montant des dépenses |

2.000.000 € |

1.200.000 € |

1.700.000 € |

300.000 € |

100.000 € |

2.000.000 € |

|

Part en accroissement calculée au titre des dépenses engagées |

675.000 € |

- 135.000 € |

45.000 € |

- 517.500 € |

- 405.000 € |

810.000 € |

|

Part en accroissement négative reportable |

|

- 135.000 € |

- 90.000 € |

- 607.500 € |

- 630 |

|

En N+4, le montant de la part en accroissement négative reportable en l’absence de plafonnement s’élèverait à - 1.012.500 €, soit [- 607.500 + (- 405.000 €)].

Ce montant est plafonné à la somme des parts en accroissement positives obtenues diminuées des parts en accroissement négatives déjà apurées.après imputation des parts négatives, soit au cas présent 675.000 €. En effet, seule la part en accroissement positive constatée en N (675 000 €) a été utilisée, c'est à dire a ouvert droit au crédit d'impôt recherche. A l'inverse, la part en accroissement positive constatée en N+2 (45.000 €) n’a pas ouvert droit au crédit d'impôt recherche en raison de l’imputation de la part en accroissement négative de N+1. La part en accroissement positive (45.000 €) constatée en N+2 n’est donc pas prise en compte pour le plafonnement des parts en accroissement négatives.

Ainsi, l’entreprise a obtenu en N une part en accroissement de 675.000 €. Pour l’appréciation du plafonnement de la part en accroissement, ce montant est diminué des parts en accroissement négatives apurées soit un montant de 45.000 € qui a été imputé sur la part en accroissement constatée en N+2.

38. Nota : Lorsque, au titre d’une année, la somme de la part en accroissement et de la part en volume dépasse le plafond du crédit d'impôt recherche, le montant de la part en accroissement positive retenu pour le plafonnement ultérieur des parts en accroissement négatives n’est retenu que pour le montant compris entre le plafond (8.000.000 €) et le montant de la part en volume.

39. Exemple :

La société A calcule une part en accroissement positive égale à 4.000.000 € et une part en volume égale à 6.000.000 €. La part en accroissement positive retenue pour le plafonnement des parts négatives constatées ultérieurement est égale à 2.000.000 € (8.000.000 € - 6.000.000 €).

40. Enfin, le plafonnement des parts en accroissement négatives tient compte le cas échéant des crédits d’impôt positifs obtenus avant le 1er janvier 2004.

41. Exemple :

Une entreprise bénéficie du crédit d'impôt recherche depuis le 1er janvier 1999. Elle a bénéficié au cours de cette période du crédit d'impôt recherche pour un montant total de 1.000.000 €. Les parts négatives qui pourraient être constatées ultérieurement seront plafonnées à ce montant.

4. Modalités de reconstitution en cas de non-renouvellement de l’option

42. Les entreprises qui ne renouvellent pas leur option pour le crédit d'impôt recherche au titre d’une ou de plusieurs années puis qui souhaitent bénéficier à nouveau de ce dispositif sont tenues, afin de calculer le crédit d'impôt recherche de l’année où elles décident de bénéficier à nouveau du crédit d'impôt recherche, de calculer le crédit d'impôt obtenu au titre de cette année dans les mêmes conditions que si elles avaient continûment exercé leur option pour le crédit d'impôt recherche.

43. Exemple :

Soit l’entreprise E qui engage des dépenses selon le rythme suivant :

|

N |

N+1 |

N+2 |

N+3 |

N+4 |

N+5 |

|

2.000.000 € |

2.500.000 € |

2.500.000 € |

0 € |

0 € |

1.000.000 € |

L’entreprise E opte pour le crédit d'impôt recherche successivement en N, N+1 et N+2. Elle n’opte pas en N+3 et N+4. En N+5, elle opte à nouveau pour le crédit d'impôt recherche.

Elle doit donc calculer le crédit d'impôt recherche de N+5 dans les mêmes conditions que si elle avait opté pour le crédit d'impôt recherche en N+3 et N+4.

Or, elle aurait constaté une part en accroissement négative de - 1.125.500 €, soit

[0 - (2 500 000 + 2 500 000)/2] x 45 % en N+3 et de - 562.500 €, soit [0 - (2 500 000 + 0)/2] x 45 % en N+4.

Ces parts en accroissement négatives reconstituées doivent donc être prises en compte pour le calcul de la part en accroissement positive constatée au titre de N+5 qui sera donc nulle puisque son montant avant imputation était de 450.000 €, soit 1 000 000 x 45 %.

44. Portée de l’obligation de reconstitution :

Dans un souci de simplification, il sera admis que les entreprises sont dispensées de cette obligation dès lors qu’elle conduirait à reconstituer le crédit d'impôt recherche sur au moins cinq années consécutives.

Ainsi, une entreprise qui souhaite opter pour le crédit d'impôt recherche au titre des dépenses engagées en N ne sera tenue de reconstituer le crédit d'impôt recherche que si sa dernière option pour le dispositif a été formulée au titre de N-5 ou d’une année ultérieure.

45. Cette disposition ne saurait faire obstacle à ce que le crédit d’impôt constaté lors de l’année de retour dans le dispositif soit calculé dans les conditions de droit commun, c’est à dire en tenant compte des dépenses de recherche engagées le cas échéant au cours des deux années précédentes.

46. Par ailleurs, les entreprises qui auront opté entre 1999 et 2003 seront réputées avoir opté au titre de chacune de ces années dès lors que l’option en application des précédentes dispositions de l’article 244 quater B devait être formulée pour l’ensemble de la période.

47. Exemple :

Soit une entreprise qui a opté pour le crédit d'impôt recherche en 1999 au titre de la période 1999-2003 et qui n’a pas déposé de déclaration au titre des années 2001 à 2003. Si cette entreprise opte à nouveau pour le crédit d'impôt recherche en 2006, elle ne pourra pas bénéficier de la dispense de reconstitution.

48. En revanche, les entreprises qui n’ont pas renouvelé leur option au titre de la période 1999-2003 sont dispensées de l’obligation de reconstitution en application de cette mesure de simplification.

49. Nota : la dispense de reconstitution du crédit d’impôt recherche exposée au paragraphe n° 44 ne fait pas obstacle à l’application de la règle du plafonnement des parts en accroissement négatives qui tient compte de l’ensemble des parts en accroissement positives ainsi que des crédits d’impôt positifs obtenus au titre des dix années précédant celle au titre de laquelle le plafonnement est calculé.

50. Exemple :

La société A a bénéficié en 1997 et en 1998 de crédits d’impôt positifs d’un montant de 1 M€. Elle n’a pas renouvelé son option en 1999. En 2006, elle opte à nouveau pour le crédit d'impôt recherche. Elle est donc dispensée de l’obligation de reconstitution. La part en accroissement négative dégagée le cas échéant en 2006 sera plafonnée à 1M€.

5. Transfert des parts en accroissement négatives

51. De même que les crédits d’impôt négatifs constatés par les sociétés apporteuses et non encore imputés étaient transférés aux sociétés bénéficiaires en cas d’opérations de fusions et opérations assimilées (cf. D.B. 4 A 4132, n° 11 à 14), les parts en accroissements négatives sont également transférées dans ces situations.

Il est rappelé que cette règle n’est pas subordonnée à la condition que les opérations bénéficient du régime spécial des fusions prévu aux articles 210 A et suivants.

52. En cas d’apport partiel d’actif, seule la part en accroissement négative relative à l’activité apportée est transférée.

Lorsque la société apporteuse dispose d’un reliquat de crédit d’impôt négatif constaté au titre de dépenses engagées avant le 1er janvier 2004, ce reliquat est également transféré et imputé dans les conditions exposées supra n° 30 et suivants.

Sous-section 3 : Entreprises du secteur textile-habillement-cuir

53. Les nouvelles modalités de calcul du crédit d'impôt recherche s’appliquent également au crédit d'impôt recherche calculé par les entreprises du secteur textile-habillement-cuir au titre des dépenses liées à l’élaboration de nouvelles collections (cf D.B. 4 A 4151, 4 A 4152 et 4 A 4153).

Il est rappelé que le crédit d'impôt recherche qui découle de la réalisation de ces dépenses est plafonné à 100.000 € par période de trois ans.

Sous-Section 4 : Doublement de la prise en compte des dépenses confiées à des organismes de recherche publics, à des universités ou à des centres techniques exerçant des missions d’intérêt général

54. Le d de l’article 244 quater B prévoyait dans sa rédaction antérieure que les dépenses de recherche externes confiées à des organismes publics de recherche ou à des universités étaient éligibles au crédit d'impôt recherche (cf. D.B. 4 A 4121, n° 34 et 35).

55. Dans sa nouvelle rédaction le d de l'article 244 quater B prévoit que les dépenses confiées à ces organismes sont retenues pour le calcul du crédit d'impôt recherche pour le double de leur montant.

56. Exemple :

L’entreprise X confie l’exécution de travaux de recherche éligibles au crédit d'impôt recherche à l’université N que cette dernière lui facture pour un montant de 100.000 €. L’entreprise X pourra pour le calcul de son propre crédit d'impôt recherche retenir cette dépense pour un montant de 200.000 €. Par ailleurs, dans l’hypothèse où ces travaux sont réalisés par un service de l’université soumis à l’impôt sur les sociétés dans les conditions de droit commun et bénéficiant du crédit d'impôt recherche, seule la somme effectivement facturée à l’entreprise (100.000 €) devra été déduite des bases de calcul du crédit d'impôt recherche en application du III de l’article 244 quater B.

57. Ces dispositions s’appliquent également lorsque des dépenses de recherche sont confiées à des centres techniques exerçant des missions d’intérêt général. Sont réputés remplir cette condition l’ensemble des centres techniques régis par la loi n° 48-1228 du 22 juillet 1948 fixant le statut juridique des centres techniques industriels et par la loi n° 43-612 du 17 novembre 1943, sur la gestion des intérêts professionnels que leur activité soit industrielle ou agricole. Ces organismes sont dorénavant dispensés de l’agrément prévu au d bis de l'article 244 quater B.

Nota : Il est rappelé que ne sont éligibles au crédit d'impôt recherche que les dépenses refacturées correspondant à des dépenses de recherche telles qu’elles sont définies au II de l’article 244 quater B.

58. Néanmoins sont exclues du bénéfice de cette mesure les dépenses réalisées par un des organismes précités au profit d’une entreprise avec laquelle il entretiendrait des liens de dépendances au sens des deuxième à quatrième alinéa du 12 de l’article 39.

Au sens de ces dispositions sont réputés exister des liens de dépendance entre deux entreprises :

a. lorsque l'une détient directement ou par personne interposée la majorité du capital social de l'autre ou y exerce en fait le pouvoir de décision ;

b. lorsqu'elles sont placées l'une et l'autre, dans les conditions définies au a, sous le contrôle d'une même tierce entreprise.

59. Cette limitation s’applique également lorsque les dépenses de recherche sont effectuées pour le compte d’associations régies par la loi du 1er juillet 1901 bénéficiant du crédit d'impôt recherche lorsqu’elles sont dirigées en droit ou en fait par des personnels de l’organisme au profit duquel sont réalisés les dépenses.

chapitre 3 : amenagement des modalites de restitution immediate aux entreprises nouvelles

60. L’article 199 ter B dans sa nouvelle rédaction modifie les conditions que doivent remplir les entreprises nouvelles créées à compter du 1er janvier 2004 pour bénéficier du remboursement immédiat du crédit d'impôt recherche l’année de leur création et les deux années suivantes.

61. En effet, les conditions de détention de capital que doivent remplir ces sociétés sont assouplies. La condition tenant au caractère nouveau de l’activité au sens du III de l’article 44 sexies (cf. B.O.I. 4 A-6-01, n° 49 à 80) est quant à elle inchangée.

Pour pouvoir bénéficier du remboursement anticipé de la créance, le capital de ces sociétés devra désormais être détenu de manière continue à 50 % au moins :

- par des personnes physiques ;

- ou par une société dont le capital est détenu pour 50 % au moins par des personnes physiques ;

- ou par des sociétés de capital-risque, des fonds communs de placement à risques, des sociétés de développement régional, des sociétés financières d'innovation ou des sociétés unipersonnelles d'investissement à risque, à la condition qu'il n'existe pas de lien de dépendance au sens des deuxième à quatrième alinéas du 12 de l'article 39 entre la société en cause et ces dernières sociétés ou ces fonds.

62. Cette condition de détention du capital doit être respectée tout au long des années au cours desquelles les dépenses ouvrant droit au crédit d’impôt dont le remboursement immédiat est demandé ont été exposées.

63. Les jeunes entreprises innovantes créées à compter du 1er janvier 2004 peuvent bénéficier du remboursement immédiat l’année de leur création et les deux années suivantes.

64. Les entreprises créées avant le 1er janvier 2004 doivent continuer à remplir les conditions prévues auparavant pour pouvoir bénéficier du remboursement immédiat de la créance à savoir les conditions du II et du III de l’article 44 sexies, y compris au titre des crédits d’impôt relatifs aux dépenses engagées en 2004 et 2005 (cf. D.B. 4 A 4131, nos 5 à 9).

CHAPITRE 4 : modalitéS de neutralisation en cas de transferts de personnels, D’IMMOBILISATIONS, DE CONTRATS, FUSIONS, SCISSIONS, APPORTS OU OPERATIONS ASSIMILEES

65. L’article 87 de la loi de finances pour 2004 prévoit qu'en cas de transferts de personnels, d’immobilisations ou de contrats de recherche externe entre entreprises ayant des liens de dépendance directe ou indirecte, ou résultant de fusions, scissions, apports ou opérations assimilées, il est fait abstraction pour le calcul de la part en accroissement de la variation des dépenses provenant exclusivement du transfert.

Cette disposition vise comme par le passé (voir D.B. 4 A 4122, n° 12 et suivants) à neutraliser les variations de dépenses uniquement provoquées par un déplacement de ces dépenses.

66. Le principe général de cette neutralisation consiste à calculer la part en accroissement de l’année au cours de laquelle le transfert est opéré sans tenir compte de ce dernier ; pour les années suivantes, la part en accroissement est calculée comme si le transfert était effectif dès l’année précédant celle au cours de laquelle il est réellement intervenu, de sorte que toute la période de référence est calculée en situation après transfert.

67. Cette neutralisation s’applique dès lors qu’une des deux entreprises opte pour le crédit d'impôt recherche au titre de l’année du transfert ou d’une des deux années suivantes.

68. Ces modalités, en ce qui concerne la part en accroissement, sont identiques aux modalités retenues précédemment pour le calcul du crédit d’impôt recherche. Néanmoins, afin de tenir compte de la modification des dépenses éligibles, les états de neutralisation qui doivent être fournis par les entreprises sont aménagés (cf. annexe…).

69. En ce qui concerne la part en volume, celle-ci est calculée en fonction des dépenses réellement engagées par chaque entreprise y compris au titre de l’année du transfert.

70. Exemple :

La société A dispose de deux laboratoires A1 et A2. Elle transfère à la société B le laboratoire A2 le 30 juin N qui possédait déjà à cette date un laboratoire B.

Les données relatives aux dépenses engagées sont les suivantes :

|

|

Société A |

Société B |

||

|

Dépenses éligibles de : |

Totales |

Dont laboratoire A2 |

Totales |

|

|

N-2 |

10.000.000 € |

3.000.000 € |

15.000.000 € |

|

|

N-1 |

12.000.000 € |

4.000.000 € |

17.000.000 € |

|

|

|

Totales |

Dont laboratoire A2 jusqu’au transfert |

Totales |

Dont laboratoire A2 après le transfert |

|

N |

10.000.000 € |

2.000.000 € |

19.000.000 € |

3.000.000 € |

|

N+1 |

9.000.000 € |

20.000.000 € |

||

|

N+2 |

10.000.000 € |

21.000.000 € |

||

*Calcul du crédit d’impôt de N :

En N la part en accroissement est calculée comme si les dépenses afférentes au laboratoire transféré avaient été engagées au titre de l’ensemble de l’année par l’entité ayant procédé au transfert.

La part en volume est pour sa part calculée en fonction de l’entreprise au sein de laquelle les dépenses ont été engagées.

- Société A :

l Part en accroissement :

Les dépenses à retenir pour le calcul de la part en accroissement de la société A sont donc égales à 13.000.000 €, soit 10.000.000 € correspondant aux dépenses effectivement engagées par A auxquelles s’ajoutent 3.000.000 € correspondant aux dépenses du laboratoire A2 engagées postérieurement au transfert.

La part en accroissement est donc égale à :

45 % x [13.000.000 – (12.000.000 + 10.000.000)/2)] = 900.000 €

l Part en volume :

La part en volume est calculée en fonction des dépenses réellement engagées par A.

Elle est donc égale à

5 % x 10.000.000 = 500.000 €

Le crédit d’impôt total de A s’élève donc à 1.400.000 €, soit (900 000 + 500 000).

- Société B :

l Part en accroissement :

Les dépenses à retenir pour le calcul de la part en accroissement de la société B sont égales à 16.000.000 € soit 19.000.000 € correspondant aux dépenses effectivement engagées par B auxquelles sont soustraits 3.000.000 € correspondant aux dépenses du laboratoire engagées postérieurement au transfert (et attribués à la société A).

La part en accroissement est donc égale à :

45 % x [16.000.000 – ((15.000.000 + 17.000.000)/2)]=0

l Part en volume :

La part en volume est calculée en fonction des dépenses réellement engagées par B. Elle est donc égale à :

5 % x 19.000.000 = 950.000 €

Le crédit d’impôt total de B s’élève donc à 950.000 €.

* Calcul du crédit d’impôt de N+1 :

La part en accroissement est calculée comme si le transfert avait été effectué au début de la période de référence soit le 1er janvier N-1. La part en volume est pour sa part calculée dans les conditions de droit commun.

- Société A :

l Part en accroissement :

Sont exclues des dépenses éligibles de N-1 et de N les dépenses afférentes au laboratoire transféré. La part en accroissement est donc égale à :

45 % x [9.000.000 – ((12.000.000 – 4.000.000)+(10.000.000 - 2.000.000)/2)] = 450.000 €

l Part en volume :

La part en volume est calculée dans les conditions de droit commun à partir du montant de dépenses engagées en N+1.

Elle est donc égale à

5 % x 9.000.000 = 450.000 €

Le crédit d’impôt total s’élève donc à 900.000 €.

- Société B :

l Part en accroissement :

Sont comprises dans les dépenses éligibles de N-1 et de N les dépenses afférentes au laboratoire transféré.

La part en accroissement est donc égale à :

45 % x [20.000.000 – ((19.000.000 + 2.000.000)+(17.000.000+4.000.000))/2] = - 450.000 €

l Part en volume :

La part en volume est calculée dans les conditions de droit commun à partir du montant de dépenses engagées en N+1.

Elle est donc égale à

5 % x 20.000.000 = 1.000.000 €

Le crédit d’impôt total s’élève donc à 1.000.000 €.

Le crédit d’impôt calculé au titre de N+2 sera calculé dans des conditions similaires.

71. Pour le calcul de la part en accroissement, il est rappelé qu’il fait abstraction de la date d’effet rétroactif donné le cas échéant à l'opération et que le mécanisme de neutralisation doit être appliqué y compris lorsque le transfert a eu lieu le 1er janvier de l'année au cours de laquelle l'opération a été réalisée.

72. Pour le calcul de la part en volume, la date de transfert à retenir est la date d’effet juridique du transfert. Lorsque l’opération a un effet rétroactif, c’est la date d’effet rétroactif qui doit être retenue sans qu’elle puisse être antérieure au 1er janvier de l’année au cours de laquelle l’opération a été conclue.

73. Exemple :

La société A décide par une assemblée générale extraordinaire qui se tient le 15/06/N d’apporter un laboratoire de recherche à la société B dont l’exercice s’ouvre le 1er septembre et se clôt le 31 août de chaque année. Les sociétés décident de conférer un effet rétroactif à cette opération. La date d’effet rétroactif est fixée au 1er septembre N-1. Pour le calcul du crédit d'impôt recherche, il sera considéré que le transfert a eu lieu le 1er janvier N.

La part en volume relative au laboratoire transféré sera donc calculée par B au titre de l’ensemble de l’année N alors que la part en accroissement sera calculée comme si les dépenses avaient été engagées par A au titre de l’ensemble de la période.

En reprenant les données chiffrées de l’exemple précédent pour le calcul du crédit d'impôt recherche de N, A et B calculent respectivement la part en accroissement dans les mêmes conditions.

La part en volume de A est égale à :

5% x (10.000.000 – 2.000.000) = 400.000 €

La part en volume de B est égale à

5 % x (19.000.000 + 2.000.000) = 1.050.000 €

chapitre 5 : societes de personnes et groupements assimilés n’ayant pas opté pour leur assujettissement a l’impôt sur les societes

Section 1 : Modalités d’option

74. Les sociétés de personnes et groupements assimilés n'ayant pas opté pour l'impôt sur les sociétés sont soumis à des modalités d’option particulières. Ces derniers sont en effet dorénavant soumis à une option qui devra être impérativement exercée pour une durée de cinq ans. Pendant cette période, les associés ou membres de ces organismes qui entendent opter pour le crédit d'impôt recherche doivent obligatoirement prendre en compte pour le calcul du crédit d'impôt recherche auquel ils ont droit la part en accroissement et la part en volume de l’organisme dont ils sont membres ou associés pour le calcul de leur propre crédit d’impôt.

Les associés qui entendent bénéficier du crédit d'impôt recherche au titre de leur participation dans une société de personnes ne sont néanmoins pas tenus d’opter pour le crédit d'impôt recherche au titre des dépenses de recherche qu’ils exposent eux-même.

1.75. Dans l’hypothèse ou l’associé d’une société de personnes cesse au titre d’une ou de plusieurs années d’opter pour le crédit d'impôt recherche, il est tenu lors du calcul du crédit d'impôt recherche de l’année au titre de laquelle il entend bénéficier du crédit d'impôt recherche à l’obligation de reconstitution du crédit d'impôt recherche. La reconstitution devra tenir compte le cas échéant des parts en accroissement dégagées par la société de personnes dont il est associé pendant la période où il n’a pas renouvelé son option dès lors que la société était soumise à l'obligation d’opter au cours de cette période.

Section 2 : Modalités de calcul du crédit d'impôt recherche dont peuvent bénéficier les associés ou les membres

Sous-section 1 : Calcul de la part en volume et de la part en accroissement

76. Les sociétés de personnes et groupements assimilés qui n’ont pas opté pour l'impôt sur les sociétés ne peuvent bénéficier du crédit d'impôt recherche personnellement. Les associés ou membres de ces organismes peuvent néanmoins bénéficier du crédit d'impôt recherche à hauteur de leur participation dans ces groupements selon les modalités suivantes.

77. Il est calculé au niveau de la société de personnes une part en volume ainsi qu’une part en accroissement.

78. Le montant de ces deux parts est transféré après plafonnement (cf. infra n° 8183) aux membres ou associés pour le calcul de leur propre crédit d’impôt.

79. Le crédit d’impôt de ces derniers est donc égal à la somme des parts en volume et des parts en accroissement (positives ou négatives) qui leur sont transférées auxquelles s’ajoutent le cas échéant la part en volume et la part en accroissement qu’ils ont calculé au titre des dépenses de recherche qu’ils ont eux-même exposées.

80. En conséquence, la part en accroissement négative calculée le cas échéant par la société de personnes est prise en compte immédiatement par l’associé pour le calcul de sa part en accroissement. C’est à la part en accroissement de l’associé ainsi déterminée que s’appliquent le cas échéant les règles d'imputation et de plafonnement des parts en accroissement négatives exposées supra (cf. n° 26 30 et suivants).

81. Exemple :

La société A détient 25 % de la SNC B. Elle engage par ailleurs elle-même des dépenses de recherche.

Les données sont les suivantes :

|

|

Société A |

SNC B |

Calcul du crédit impôt recherche de A |

|||||

|

|

N |

N+1 |

N |

N+1 |

N |

N+1 |

||

|

Dépenses éligibles |

5.000.000 € |

6.000.000 € |

10.000.000 € |

11.000.000 € |

||||

|

Part en volume |

250.000 € |

300.000 € |

total |

500.000 € |

total |

550.000 € |

375.000 € |

437.500 € |

|

part revenant à A |

125.000 € |

part revenant à A |

137.500 € |

|||||

|

Part en accroissement |

1.350.000 € |

900.000 € |

total |

- 1.800.000 € |

total |

- 225.000 € |

900.000 € |

843.750 € |

|

part revenant à A |

- 450.000 € |

part revenant à A |

- 56.250 € |

|||||

|

|

Total |

1.275.000 € |

1.281.250 € |

|||||

82. Nota : il est rappelé que les personnes physiques membres de sociétés de personnes ne peuvent pas bénéficier du crédit d’impôt recherche lorsqu’elles n’exercent pas leur activité professionnelle dans la société

(cf. D.B. 4 A 4122, n° 48 à 52).

Sous-section 2 : Modalités de plafonnement

83. La somme de la part en accroissement et de la part en volume constatée par une société de personnes ou un groupement ne peut excéder le plafond de 8.000.000 €.

84. Lorsque cette somme dépasse ce montant, des modalités spécifiques de calcul des montants respectifs de la part en volume et de la part en accroissement qui pourront être pris en compte par les associés et les membres du groupement pour le calcul de leur propre crédit d’impôt sont prévus afin que cette somme soit limitée au montant du plafond, étant rappelé que le crédit d’impôt total obtenu par un associé ou un membre tant au titre de sa participation dans une société de personnes ou un groupement assimilé qu’au titre de ses propres dépenses de recherche ne peut excéder le plafond total de 8.000.000 €.

85. Deux situations doivent être distinguées selon que la part en accroissement est ou non positive.

86. Lorsque la part en accroissement est positive, les montants de la part en accroissement et de la part en volume sont réduits au prorata de leur importance respective.

87.

La SNC B dégage, au titre de l’année N, une part en accroissement égale à 1.500.000 € et une part en volume égale à 10.125.000 €. La somme de ces deux parts étant supérieure à 8.000.000 €, chacune des deux parts doit être réduite au prorata de leur importance respective.

La part en accroissement qui sera « transmise » aux associés ou aux membres est donc égale à :

[1.500.000 / (1.500.000 + 10.125.000)] x 8.000.000 = 1.032.258 €

La part en volume qui sera transmise aux associés et membres sera pour sa part égale à :

[10.125.000 / (1.500.000 + 10.125.000)] x 8.000.000 = 6.967.742 €

Soit l’associé A qui dispose de 40 % des parts de la SNC B. L'associé A expose également des dépenses de recherche et dégage au titre de l’année N une part en accroissement négative de - 6.750.000 € et une part en volume égale à 7.000.000 €.

La part en accroissement global de A est égale à (40 % x 1.032.258) – 6.750.000 = - 6.337.096 €. La part en accroissement étant négative, elle s’imputera sur les parts en accroissement constatées au titre des années ultérieures.

La part en volume global de A est égale à (40 % x 6.967.742) + 7.000.000 = 9.787.097 €

Le crédit d’impôt total théorique de A s’élève donc à 9.787.097 €. Il est ramené à 8.000.000 € en application du plafond général du crédit d'impôt recherche.

88. Lorsque la part en accroissement est négative, la part en volume est plafonnée à 8.000.000 € et la part en accroissement négative est réduite dans les mêmes proportions que l’a été la part en volume du fait du plafonnement.

89. Exemple :

La SNC C dégage au titre de l’année N, une part en accroissement négative de - 9.900.000 € et une part en volume de 9.000.000 €.

La part en volume qui sera transmise est limitée à 8.000.000 €

La part en accroissement négative transmise est limitée à :

(8.000.000 / 9.000.000) x (- 9.900.000) = - 8.800.000 €.

plafond volume part

en accroissement

négative

CHAPITRE 6 : DETERMINATION DU CREDIT D'IMPOT RECHERCHE DES GROUPES DE SOCIETES DEFINIS AUX ARTICLES 223 A ET SUIVANTS DU CODE GENERAL DES IMPOTS

Section 1 : Modalités d’option

90. Les groupes de sociétés définis aux articles 223 A et suivants sont soumis à des modalités spécifiques d’option pour le crédit d’impôt recherche. La société mère opte désormais pour l’ensemble des sociétés du groupe. Cette option s’impose à l’ensemble des sociétés membres du groupe qui ont, d’une part, bénéficié du crédit d’impôt recherche au titre d’au moins une année depuis leur entrée dans le groupe et, d’autre part, exposé des dépenses de recherche au cours de l’année au titre de laquelle l’option est exercée ou au cours des deux années précédentes.

91. Par ailleurs, par mesure de simplification, il sera admis que cette option ne concerne que les entreprises du groupe dont la dernière option pour le crédit d’impôt recherche a été exercée au cours des cinq années qui précèdent l’année au titre laquelle l’option pour le groupe est exercée. A ce titre, il est précisé que lorsque l’option a été exercée au cours de la période 1999-2003 , cette option est réputée avoir été exercée au titre de l’ensemble de cette période.

92. Exemple :

Le groupe fiscal F est composé de la société mère M et des filiales A et B.

La situation des membres du groupe est la suivante :

M a opté pour le crédit d'impôt recherche en 1999 et a déposé des déclarations 2069 A en 1999, 2000 et 2001. En 2002, M a exposé des dépenses de recherche mais a omis de déposer une déclaration n° 2069 A. Elle n’expose plus de dépenses de recherche depuis cette date.

A a opté pour le crédit d'impôt recherche en 1996 mais n’a pas renouvelé son option pour le crédit d'impôt recherche en 1999. A a exposé des dépenses de recherche en 2002.

B expose des dépenses de recherche continûment depuis 1999, année au titre de laquelle elle a exercé l’option pour le crédit d'impôt recherche. Elle a déposé des déclarations chaque année depuis 1999. B expose des dépenses de recherche au titre de 2004.

B exposant des dépenses de recherche, le groupe entend opter pour le crédit d'impôt recherche au titre de 2004. L’option est formulée par la société mère M. Cette option sera exercée pour le compte de la société B et de la société M. Une déclaration de crédit d'impôt recherche devra être déposée pour ces deux sociétés.

93. Cette option est formalisée par le dépôt d’une déclaration de crédit d'impôt recherche par la société mère.

94. Les filiales pour lesquelles l’option de la société mère n’est pas obligatoire en application de ces dispositions (par exemple lors de leur entrée dans le groupe) optent pour le crédit d'impôt recherche en déposant une déclaration 2069 A, étant précisé que pour que le groupe bénéficie effectivement du crédit d'impôt recherche l’option globale doit être formulée par la société mère.

95. Les modalités de transmission à l’administration des déclarations n° 2069 A déposées par les sociétés membres sont précisées dans l’instruction 4 A-10-04 du 26 novembre 2004.

96. Lorsqu’une société mère ne renouvelle pas son option pour le crédit d'impôt recherche pour l’ensemble des sociétés du groupe, le crédit d'impôt recherche de l’année de son retour dans le dispositif est calculé après reconstitution de ce crédit d’impôt dans les conditions de droit commun.

97. Lors de l’entrée d’une filiale dans le groupe, le crédit d’impôt de la première année où cette filiale bénéficie du crédit d'impôt recherche est calculé après reconstitution du crédit d'impôt recherche dans les conditions prévues supra aux n° 3744 et suivants si elle a déjà bénéficié par le passé du crédit d'impôt recherche.

98. Exemple :

La société A entre dans le groupe F en 2006. Elle a bénéficié du crédit d'impôt recherche en 2004. Elle opte à nouveau en 2007. La part en accroissement constatée en 2007 et prise en compte pour le calcul du crédit d'impôt recherche du groupe tient compte le cas échéant des parts en accroissement négatives que cette société aurait constaté en 2005 et 2006.

Section 2 : Modalités de calcul du crédit d'impôt

Sous-section 1 : Calcul de la part en volume et de la part en accroissement

99. Le premier alinéa du b du 1 de l’article 223 O prévoit que le crédit d'impôt calculé par la société mère est égal à la somme des parts en volume et à la somme des parts en accroissement constatées par chaque société membre.

100. Lorsque la somme des parts en accroissement ainsi calculée est négative, elle s’impute sur la somme des parts en accroissement calculée au titre des années ultérieures. Les modalités de plafonnement des parts négatives exposées supra (cf. n° 36 à 41) s’appliquent à cette somme, au niveau du groupe et non au niveau des filiales.

101. Lorsque la part en accroissement constatée par une société membre est négative, celle-ci est prise en compte pour le calcul de la part en accroissement globale du groupe. Elle ne fait donc pas l’objet d’une imputation ultérieure par la société membre.

102.

Le groupe Y est composé des filiales A et B et de la société mère M. Par hypothèse, les parts en accroissement positives du groupe obtenues précédemment s’élèvent à 1.000.000 €.

|

N |

Dépenses |

Part en volume |

Part en accroissement |

|

|

Société A |

10.000.000 € |

500.000 € |

-1.500.000 € |

|

|

Société B |

15.000.000 € |

750.000 € |

750.000 € |

|

|

Société M |

20.000.000 € |

1.000.000 € |

1.500.000 € |

Total |

|

Groupe |

2.250.000 € |

750.000 € |

3.000.000 € |

|

|

N+1 |

Dépenses |

Part en volume |

Part en accroissement |

|

|

Société A |

5.000.000 € |

250.000 € |

-2.700.000 € |

|

|

Société B |

17.000.000 € |

850.000 € |

1.575.000 € |

|

|

Société M |

16.000.000 € |

800.000 € |

0 |

Total |

|

Groupe |

1.900.000 € |

-1.125.000 € |

1.900.000 € |

|

|

N+2 |

Dépenses |

Part en volume |

Part en accroissement |

|

|

Société A |

10.000.000 € |

500.000 € |

1.125.000 € |

|

|

Société B |

17.000.000 € |

850.000 € |

450.000 € |

|

|

Société M |

18.500.000 € |

925.000 € |

225.000 € |

Total |

|

Groupe |

2.275.000 € |

675.000 € |

2.950.000 € |

|

La part en accroissement négative constatée par la société A en N, soit - 1 500 000 € et en N+1, soit

- 2 700 000 €, est immédiatement prise en compte pour le calcul de la part en accroissement du groupe dans son ensemble. La part en accroissement négative constatée en N+1 par le groupe s’impute sur la part en accroissement du groupe constatée en N+2.

103. Les crédits d’impôt négatifs constatés par les groupes au titre de dépenses engagées avant le 1er janvier 2004 (cf. D.B. 4 A 416) et non encore imputés s’imputent sur les parts en accroissement négatives constatées au titre des dépenses constatées après le 1er janvier 2004 dans les conditions prévues supra n° 30 et suivants.

104. Par ailleurs, lorsque qu’une filiale dispose d’un reliquat de part en accroissement négative (et le cas échéant de crédit d’impôt négatif) non imputée obtenu préalablement à son entrée dans le groupe, la part en accroissement calculée par la filiale au titre de sa première année dans le groupe est calculée le cas échéant après imputation de ce reliquat.

Sous-section 2 : Modalités de plafonnement

105. La somme de la part en volume et de la part en accroissement constatée par chaque société membre est plafonnée à 8.000.000 €. Le crédit d’impôt constaté par le groupe n’est pour sa part pas plafonné.

106. Lorsque soit la somme de la part en accroissement et de la part en volume, soit la part en volume lorsque la part en accroissement est négative, excède le plafond, les montants de la part en accroissement et de la part en volume pris en compte sont ajustés selon des modalités identiques à celles prévues pour les sociétés de personnes et groupements assimilés non soumis à l’impôt sur les sociétés (cf. supra n° 82183 et suivants).

107. Exemple :

Avant tout ajustement, les sociétés du groupe dégagent des parts en volume et des parts en accroissement pour les montants suivants :

|

N |

Part en volume |

Part en accroissement |

|

Société A |

5.000.000 € |

5 000.000 € |

|

Société B |

8.000.000 € |

-2.000.000 € |

|

Société C |

9.000.000 € |

- 1.000.000 € |

|

Société M |

3.000.000 € |

2.000.000 € |

Après ajustement et compte tenu du plafonnement à 8.000.000 €, les montants qui seront pris en compte pour le calcul du crédit d’impôt du groupe sont les suivants :

|

N |

Part en volume |

Part en accroissement |

|

Société A |

4.000.000 € |

4 000.000 € |

|

Société B |

8.000.000 € |

-2.000.000 € |

|

Société C |

8.000.000 € |

- 888.889 € (1) |

|

Société M |

3.000.000 € |

2.000.000 € |

|

Groupe |

23.000.000 € |

3.111.111 € |

(1) (- 1.000.000) x 8.000.000 / 9.000.000

Le crédit d’impôt du groupe s’élève donc à 26.111.111 €.

CHAPITRE 7 : ENTREE EN VIGUEUR

108. Les nouvelles dispositions s’appliquent au crédit d'impôt recherche relatif aux dépenses engagées à compter du 1er janvier 2004.

Annoter : documentation de base 4 A 41

La Directrice de la législation fiscale

Marie-Christine LEPETIT

•

Notice

Entreprise ayant procede au transfert

L’entreprise remplit la colonne 1 et la colonne 2 en retenant les dépenses engagées en N-1 et N-2.

En colonne 3, l’entreprise retient l’ensemble des dépenses qu’elle a engagé pendant l’année. Le total de cette colonne constitue la base de calcul de la part en volume calculée par l’entreprise.

En colonne 4, l’entreprise retient les dépenses engagées par l’entreprise bénéficiaire au titre des dépenses transférées entre la date du transfert et la fin de l’année civile.

En colonne 5, l’entreprise retient la somme des colonnes 3 et 4. Le total de cette colonne constitue la base de calcul avec les colonnes 1 et 2 de la part en accroissement.

ENTREPRISE AYANT BENEFICIE DU TRANSFERT

L’entreprise remplit la colonne 1 et la colonne 2 en retenant les dépenses engagées en N-1 et N-2

En colonne 3, l’entreprise retient l’ensemble des dépenses qu’elle a engagées pendant l’année. Le total de cette colonne constitue la base de la part en volume calculée par l’entreprise.

En colonne 4, l’entreprise retient les seules dépenses qu’elle a engagées au titre des activités transférées entre la date du transfert et l’année civile.

En colonne 5, l’entreprise retient la différence entre la colonne 3 et la colonne 4. Le total de cette colonne constitue la base de calcul avec les colonnes 1 et 2 de la part en accroissement.

NOTICE

L’état à utiliser pour le calcul du crédit d'impôt recherche des deux années suivant le transfert est le même.

premiere année suivant le transfert

Entreprise ayant procede au transfert

Colonne 1 et colonne 4, l’entreprise indique le montant des dépenses qu’elle a engagées au cours des années N-1 et N-2.

Colonne 2 et colonne 5, l’entreprise indique les dépenses qu’elle a engagées au cours de ces deux années au titre de l’activité de recherche transférée.

Colonne 3 et colonne 6, l’entreprise indique respectivement la différence entre les dépenses indiquées colonne 1 et 2 ainsi que la différence entre les dépenses indiquées colonne 4 et 5. Ces colonnes sont à reporter sur la déclaration n° 2069 A au titre des dépenses engagées en N-2 et en N-1.

Le total de la colonne 3 constitue le montant de dépenses à retenir au titre de N-2. Le total de la colonne 6 constitue le montant de dépenses à retenir au titre de N-1.

Colonne 7, l’entreprise indique le montant des dépenses engagées en N. Ce montant sert de base au calcul de la part en accroissement et de la part en volume.

ENTREPRISE AYANT BENEFICIE DU TRANSFERT

Colonne 1 et colonne 4, l’entreprise indique le montant des dépenses qu’elle a engagées au cours des années N-1 et N-2.

Colonne 2 et colonne 5, l’entreprise indique les dépenses qui ont été engagées au titre de l’activité transférée par l’entreprise ayant procédé au transfert.

Colonne 3 et 6, l’entreprise indique respectivement la somme des colonnes 1et 2 et des colonnes 4 et 5. Le total des colonnes 3 et 6 constitue le montant des dépenses à retenir au titre de N-1 et N-2.

Colonne 7, l’entreprise indique le montant des dépenses engagées en N. Ce montant sert de base au calcul de la part en accroissement et de la part en volume.

SECONDE ANNEE SUIVANT LE TRANSFERT

Entreprise ayant procede au transfert

Colonne 1 et colonne 4, l’entreprise indique le montant des dépenses qu’elle a engagées au cours des années N-1 et N-2.

Colonne 2, l’entreprise indique les dépenses qu’elle a engagées au cours de l'année N-2 au titre de l’activité de recherche transférée.

Colonne 3, l’entreprise indique la différence entre les dépenses indiquées colonne 1 et 2.

Colonne 6, l’entreprise reporte les montants indiqués colonne 4.

Le total de la colonne 3 constitue le montant de dépenses à retenir au titre de N-2. Le total de la colonne 6 constitue le montant de dépenses à retenir au titre de N-1.

Colonne 7, l’entreprise indique le montant des dépenses engagées en N. Ce montant sert de base au calcul de la part en accroissement et de la part en volume.

ENTREPRISE AYANT BENEFICIE DU TRANSFERT

Colonne 1 et colonne 4, l’entreprise indique le montant des dépenses qu’elle a engagées au cours des années N-1 et N-2.

Colonne 2, l’entreprise indique les dépenses qui ont été engagées au titre de l’activité transférée par l’entreprise ayant procédé au transfert.

Colonne 3, l’entreprise indique respectivement la somme des colonnes 1et 2.

Colonne 6, l’entreprise reporte le montant de la colonne 4.

Le total des colonnes 3 et 6 constitue le montant des dépenses à retenir au titre de N-1 et N-2.

Colonne 7, l’entreprise indique le montant des dépenses engagées en N. Ce montant sert de base au calcul de la part en accroissement et de la part en volume

ANNEXE II

Article 87 de la loi de finances pour 2004 (n° 2003-1311 du 30 décembre 2003)

Article 87

I. - Le code général des impôts est ainsi modifié :

A. - L’article 199 ter B est ainsi modifié :

1° Le I est ainsi modifié :

a) Le premier alinéa est remplacé par quatre alinéas ainsi rédigés :

« Le crédit d’impôt pour dépenses de recherche défini à l’article 244 quater B est imputé sur l’impôt sur le revenu dû par le contribuable au titre de l’année au cours de laquelle les dépenses de recherche prises en compte pour le calcul du crédit d’impôt ont été exposées. L’excédent de crédit d’impôt constitue au profit de l’entreprise une créance sur l’Etat d’égal montant. Cette créance est utilisée pour le paiement de l’impôt sur le revenu dû au titre des trois années suivant celle au titre de laquelle elle est constatée puis, s’il y a lieu, la fraction non utilisée est remboursée à l’expiration de cette période. Toutefois, la créance constatée au titre de l’année de création et des deux années suivantes est immédiatement remboursable aux entreprises créées à compter du 1er janvier 2004 qui remplissent les conditions mentionnées au III de l’article 44 sexies et dont le capital est entièrement libéré et détenu de manière continue à 50 % au moins :

« - par des personnes physiques ;

« - ou par une société dont le capital est détenu pour 50 % au moins par des personnes physiques ;

« - ou par des sociétés de capital-risque, des fonds communs de placement à risques des sociétés de développement régional, des sociétés financières d’innovation ou des sociétés unipersonnelles d’investissement à risque à la condition qu’il n’existe pas de lien de dépendance au sens des deuxième à quatrième alinéas du 12 de l’article 39 entre la société en cause et ces dernières sociétés ou ces fonds. » ;

b) Il est complété par un alinéa ainsi rédigé :

« Par exception aux dispositions du premier alinéa, les entreprises ayant fait l’objet d’un redressement ou d’une liquidation judiciaires peuvent demander le remboursement de leur créance non utilisée à compter de la date du jugement qui a ouvert ces procédures. Ce remboursement est effectué sous déduction d’un intérêt appliqué à la créance restant à imputer. Cet intérêt, dont le taux est celui de l’intérêt légal applicable le mois suivant la demande de l’entreprise, est calculé à compter du premier jour du mois suivant la demande de l’entreprise jusqu’au terme des trois années suivant celle au titre de laquelle la créance est constatée. » ;

2° Le II est abrogé.

B. - Le b du 1 de l’article 223 O est ainsi rédigé :

« b. Des crédits d’impôt pour dépenses de recherche dégagés par chaque société du groupe en application de l’article 244 quater B. Le crédit d’impôt imputable par la société mère est égal à la somme des parts en volume et des parts en accroissement constatées pendant l’année par les sociétés membres. Si la somme des parts en accroissement est négative, elle est imputée dans les conditions prévues au quatrième alinéa du I de l’article 244 quater B. Lorsque le crédit d’impôt d’une société membre excède le plafond visé au I précité, le montant de la part en accroissement et de la part en volume pris en compte pour le calcul du crédit d’impôt imputable par la société mère est calculé dans les conditions prévues au huitième alinéa du I de l’article précité.

« Par exception aux dispositions de l’article 244 quater B, et à compter du crédit d’impôt recherche calculé au titre de 2004, l’option pour le crédit d’impôt est formulée par la société mère au nom de l’ensemble des sociétés membres du groupe qui, au sein de ce groupe, ont bénéficié du crédit d’impôt au titre d’au moins une année depuis leur entrée dans le groupe et qui ont exposé des dépenses de recherche au cours de l’année pour laquelle l’option est exercée ou au cours des deux années précédentes.

« Les dispositions de l’article 199 ter B s’appliquent au crédit d’impôt imputable par la société mère ainsi déterminé ; ».

C. - L’article 244 quater B est ainsi modifié :

1° Les cinq premiers alinéas du I sont remplacés par dix alinéas ainsi rédigés :

« Les entreprises industrielles et commerciales ou agricoles imposées d’après leur bénéfice réel ou exonérées en application des articles 44 sexies, 44 sexies A, 44 octies et 44 decies qui exposent des dépenses de recherche peuvent bénéficier d’un crédit d’impôt égal à la somme :

« a. D’une part égale à 5 % des dépenses de recherche exposées au cours de l’année, dite part en volume ;

« b. Et d’une part égale à 45 % de la différence entre les dépenses de recherche exposées au cours de l’année et la moyenne des dépenses de même nature, revalorisées de la hausse des prix à la consommation hors tabac, exposées au cours des deux années précédentes, dite part en accroissement.

« Lorsque cette dernière est négative, elle est imputée sur les parts en accroissement calculées au titre des dépenses engagées au cours des cinq années suivantes. Le montant imputé est plafonné à la somme des parts positives de même nature antérieurement calculées.

« Le crédit d’impôt négatif qui trouvait son origine en 2003 ou au cours d’une année antérieure s’impute sur les parts en accroissement relatives aux dépenses engagées à compter du 1er janvier 2004 dans les mêmes conditions.

« En cas de fusion ou opération assimilée, la part en accroissement négative du crédit d’impôt de la société apporteuse non encore imputée est transférée à la société bénéficiaire de l’apport.

« A l’exception du crédit d’impôt imputable par la société mère dans les conditions prévues à l’article 223 O, le crédit d’impôt est plafonné pour chaque entreprise, y compris les sociétés de personnes, à 8 000 000 EUR. Il s’apprécie en prenant en compte la fraction de la part en accroissement et de la part en volume du crédit d’impôt correspondant aux parts des associés de sociétés de personnes mentionnées aux articles 8 et 238 bis L et aux droits des membres de groupements mentionnés aux articles 239 quater, 239 quater B et 239 quater C, le cas échéant majoré de la part en accroissement et de la part en volume calculées au titre des dépenses de recherche que ces associés ou membres ont exposées.

« Lorsque la somme de la part en volume et de la part en accroissement du crédit d’impôt des sociétés et groupements visés à la dernière phrase de l’alinéa précédent excède le plafond mentionné à ce même alinéa, le montant respectif de ces parts pris en compte pour le calcul du crédit d’impôt dont bénéficient leurs associés ou leurs membres est égal au montant du plafond multiplié par le rapport entre le montant respectif de chacune de ces parts et leur somme avant application du plafond. Lorsque la part en accroissement est négative, la part en volume prise en compte est limitée au plafond précité et la part en accroissement prise en compte est la part en accroissement multipliée par le rapport entre le plafond et le montant de la part en volume.

« Les dispositions du présent article s’appliquent sur option annuelle de l’entreprise. Par exception, l’option est exercée pour cinq ans lorsqu’elle est formulée par des sociétés de personnes mentionnées aux articles 8 et 238 bis L et par des groupements mentionnés aux articles 239 quater, 239 quater B et 239 quater C.

« Lorsque l’option, après avoir été exercée, n’est plus exercée au titre d’une ou de plusieurs années, le crédit d’impôt de l’année au titre de laquelle l’option est exercée à nouveau est calculé dans les mêmes conditions que si l’option avait été renouvelée continûment. » ;

2° Le II est ainsi modifié :

a) Au d, les mots : « ou à des universités » sont remplacés par les mots et une phrase ainsi rédigée : « , à des universités ou à des centres techniques exerçant une mission d’intérêt général. Ces dépenses sont retenues pour le double de leur montant à la condition qu’il n’existe pas de liens de dépendance au sens des deuxième à quatrième alinéas du 12 de l’article 39 entre l’entreprise qui bénéficie du crédit d’impôt et l’organisme, l’université ou le centre technique exerçant une mission d’intérêt général ; »

b) Après le e, il est inséré un e bis ainsi rédigé :