BULLETIN OFFICIEL DES IMPÔTS

DIRECTION GÉNÉRALE DES IMPÔTS

6 E-11-04

N° 186 du 6 DECEMBRE 2004

TAXE PROFESSIONNELLE. Base d'imposition. REDEVABLE LEGAL.

Biens mis a disposition a titre gratuit.

(article 59 de la loi de finances rectificative pour 2003

n° 2003-1312 du 30 decembre 2003).

(C.G.I., art. 1469-3° bis)

NOR : ECO F 04 20163 J

Bureau C2

PRESENTATION

La taxe professionnelle a notamment pour base d’imposition la valeur locative des biens non passibles de taxe foncière dont le contribuable a disposé pour les besoins de son activité professionnelle pendant la période de référence.

L'article 59 de la loi de finances rectificative pour 2003 (n° 2003-1312 du 30 décembre 2003), codifié sous l'article 1469-3° bis du CGI, détermine la qualité du redevable légal de la taxe due au titre des équipements et biens mobiliers faisant l'objet d'une mise à disposition à titre gratuit.

Les principes directeurs de la mesure sont les suivants :

- la « mise à disposition gratuite » recouvre l’ensemble des situations dans lesquelles une personne utilise un bien dont elle n’est ni propriétaire, ni locataire, ni sous-locataire ;

- l’utilisateur doit être passible de la taxe professionnelle : si tel n’est pas le cas, l’article 1469-3° bis ne s’applique pas ;

- la personne ayant remis le bien à titre gratuit (propriétaire, locataire ou sous-locataire) doit également être passible de la taxe professionnelle : à défaut, les règles de droit commun issues de l’article 1467 s’appliquent.

La présente instruction a pour objet de commenter cette nouvelle disposition.

•

SOMMAIRE

INTRODUCTION 1

Section 1 : Champ d’application de la mesure 3

A. Utilisateurs concernés 3

B. Nature des biens concernés 7

C. Utilisation « à titre gratuit » 9

Section 2 : Effets de la mesure 12

A. Détermination du redevable en cas de mise à disposition gratuite d’EBM

auprès d’une personne passible de la taxe professionnelle 12

1. Recensement des situations 12

2. Notion de personne passible de taxe professionnelle 17

3. Etablissement de rattachement des biens remis à titre gratuit 21

4. Précisions sur la base d’imposition 24

B. Détermination du redevable en cas de mise à disposition gratuite de biens immobiliers 26

Section 3 : Entrée en vigueur 27

A. Généralités 27

B. Règlement du passé 30

INTRODUCTION

1. L’article 1467-1° du CGI prévoit que « la taxe professionnelle a pour base la valeur locative des immobilisations corporelles dont le redevable a disposé pour les besoins de son activité professionnelle pendant la période de référence ».

Pour l'application de ces dispositions, le Conseil d’Etat a considéré que « les immobilisations dont la valeur locative est ainsi intégrée dans l'assiette de la taxe professionnelle sont les biens placés sous le contrôle du redevable et que celui-ci utilise matériellement pour la réalisation des opérations qu'il effectue » (CE, 19 avril 2000, n° 172 003, SA Fabricauto-Essarauto ; 25 avril 2003, n° 228 438, Asco Joucomatic).

La notion de disposition permet donc de déterminer le redevable légal de la taxe, sauf lorsqu’une disposition expresse vient désigner ce redevable. Ainsi, les biens mobiliers donnés en location sont, aux termes du deuxième alinéa de l'article 1469-3° du code précité, imposés au nom du propriétaire dans trois cas : si la location est inférieure à 6 mois, si le locataire n'est pas passible de la taxe professionnelle (TP) ou s’il n'a pas la disposition exclusive desdits biens.

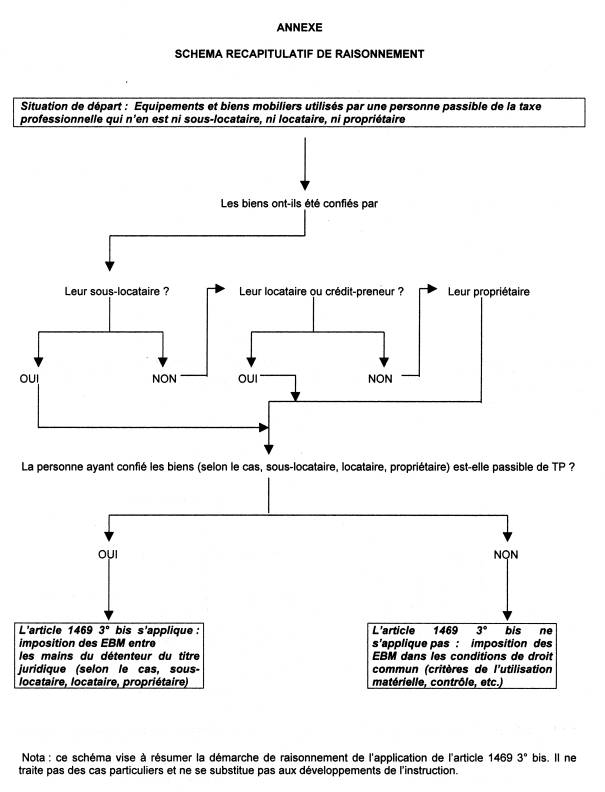

2. L’article 59 de la loi de finances rectificative pour 2003, codifié sous l'article 1469-3° bis du CGI, détermine dorénavant le redevable légal de la taxe assise sur les équipements et biens mobiliers (EBM) confiés à titre gratuit.

Il prévoit désormais que les EBM utilisés par une personne passible de taxe professionnelle qui n’en est ni propriétaire, ni locataire, ni sous-locataire, sont imposés au nom de leur sous-locataire ou à défaut, de leur locataire, ou à défaut, de leur propriétaire, dans le cas où ceux-ci sont passibles de taxe professionnelle. En revanche, lorsque celle de ces personnes qui confie gratuitement les biens n’est pas passible de taxe professionnelle, les biens confiés à titre gratuit sont imposés au nom de l’utilisateur suivant les principes jurisprudentiels exposés ci-dessus.

Cette disposition ne concerne pas les biens immobiliers.

La présente instruction a pour objet de commenter cette mesure.

Sauf mention contraire, les articles cités sont ceux du code général des impôts. Par ailleurs, la notion de « mise à disposition gratuite » est employée dans un souci pratique. Elle vise en fait toutes les situations autres que celles régies par un titre de propriété, un contrat de location ou de sous-location.

SECTION 1 : CHAMP D’APPLICATION DE LA MESURE

A. Utilisateurs concernés

3. La mesure s’applique uniquement aux biens utilisés par une personne passible de la taxe professionnelle.

L’utilisateur est, en principe, la personne bénéficiaire de la mise à disposition : détenant matériellement le bien, elle a vocation à s’en servir physiquement pour les besoins de son activité professionnelle et retirer tout profit de cette utilisation.

4. Cependant, il n’y a pas toujours confusion entre le détenteur matériel du bien et son véritable utilisateur. Dans les cas où notamment le détenteur matériel n’exerce pas de contrôle sur les biens remis (en n’assurant pas, par exemple, l’entretien, les réparations, le renouvellement, l’approvisionnement) et ne les utilise pas pour son activité professionnelle, c’est alors la personne ayant remis les biens et qui exerce ce contrôle qui doit être regardé comme le véritable utilisateur.

A titre d’exemple, peuvent ainsi être considérés comme utilisateurs les sociétés qui mettent en dépôt des distributeurs automatiques de boissons ou de confiserie auprès des entreprises (ou administrations), des appareils de jeux (flipper, jeux vidéo, billard, baby-foot) auprès des cafés, bars, restaurants.

Dans ces situations, le détenteur matériel est purement passif car il n’a pas vocation à se servir du bien pour les besoins de son activité professionnelle. Dès lors, même si le bien lui est confié, il ne l’utilise pas au sens de l’article 1469-3° bis (voir exemple n° 20.).

5. Etre passible de la taxe professionnelle signifie être effectivement soumis à l'impôt (CE 28 octobre 1987, n° 68630 ; 16 septembre 1998, n° 174795, Simoens). N'est donc pas passible de TP la personne qui bénéficie d'une exonération permanente ou temporaire ou qui est établie en dehors du territoire national.

6. Ainsi, les équipements et biens mobiliers utilisés par une association exerçant une activité non lucrative, un exploitant agricole bénéficiant d’une exonération permanente ou un établissement établi hors de France, et dont ils ne sont ni propriétaires, ni locataires, ni sous-locataires ne seront pas taxés.

Il en va de même dans le cas où l’utilisateur bénéficierait d’une exonération temporaire de taxe professionnelle : le propriétaire ne serait imposé sur la valeur locative des EBM qu’à l’issue de la période d’exonération dont bénéficie l’utilisateur auquel il les confie gratuitement.

B. Nature des biens concernés

7. La mesure s'applique aux biens visés aux 2° et 3° de l'article 1469, c'est-à-dire aux équipements et biens mobiliers ainsi que, par renvoi à ces paragraphes, aux biens exonérés de taxe foncière sur les propriétés bâties en vertu du 11° de l'article 1382 mais évalués et imposés, par application du 1° de l'article 1469, dans les mêmes conditions que les éléments mobiliers.

Par conséquent, les biens entrant dans le champ d'application de la taxe foncière sur les propriétés bâties et non bâties mis gratuitement à disposition ne sont pas visés par le nouvel article 1469-3° bis, à l'exception des biens et équipements spécialisés relevant de l'article 1382-11°.

8. Exemple : A remet gratuitement à B un immeuble industriel muni d’une part, de matériels d'exploitation exonérés de taxe foncière en vertu de l'article 1382-11° (installations électriques, grosse machinerie) et d’autre part, d’équipements et biens mobiliers. Si A est passible de taxe professionnelle, il sera redevable de la taxe en sa qualité de propriétaire des matériels et des EBM et devra donc inclure dans sa base imposable la valeur locative de ces biens. En revanche, B sera en tout état de cause imposé sur la valeur locative foncière du bâtiment (cf. n° 26.).

C. Utilisation « à titre gratuit »

9. La nouvelle mesure s’applique aux biens utilisés (voir n° 3. et 4. sur la notion d’utilisateur) par une personne qui n’en est ni propriétaire, ni locataire, ni sous-locataire, c’est-à-dire en pratique en disposant « à titre gratuit » au dernier jour de la période de référence (art. 1467 A) retenue pour cet utilisateur, qu’ils fassent ou non, à cette date, l’objet d’une utilisation effective (CE 18 février 2002 n° 220 796 Société BIC).

10. Les personnes disposant d’équipements et biens mobiliers en vertu d’un contrat de crédit-bail (crédits‑preneurs) sont considérées comme des locataires. Elles demeurent donc redevables de la taxe au titre de ces EBM, conformément à l’article 1469, 3°, 1er alinéa. Si elles les mettent gratuitement à disposition d’un tiers, les règles ci‑dessous (n° 12. s.) sont susceptibles de s’appliquer.

11. La « mise à disposition gratuite » vise toutes les situations autres que celles régies par un contrat de propriété, un crédit-bail, un contrat de location ou de sous-location.

Il peut ainsi s’agir d'un contrat tel que le dépôt, le prêt ou le commodat (prêt à usage), conclu à titre individuel et plus généralement, tout contrat en vertu duquel la mise à disposition du bien n’a pas pour contrepartie le versement d’un loyer ou d’une somme en tenant lieu. Il en va ainsi des biens remis dans le cadre d’un contrat de sous‑traitance.

A défaut d'acte juridique, la qualification de mise à disposition gratuite peut résulter des circonstances de fait susceptibles de caractériser l'absence de contrepartie financière à la remise du bien.

SECTION 2 : EFFETS DE LA MESURE

A. Détermination du redevable en cas de mise à disposition gratuite d’EBM auprès d’une personne passible de la taxe professionnelle

1. Recensement des situations

Trois situations peuvent se présenter :

12. Première situation : Propriétaire ® Utilisateur

Si le bien a été remis à titre gratuit directement par son propriétaire auprès de son utilisateur, il est imposé au nom du propriétaire, si ce dernier est passible de TP. Si le propriétaire n’est pas passible de TP, le bien est imposé au nom de son utilisateur.

13. Deuxième situation : Propriétaire ® Locataire ou crédit-preneur ® Utilisateur

Si le bien a été donné en location pour plus de six mois ou en crédit-bail puis remis à titre gratuit par son locataire auprès de son utilisateur, il est imposé au nom du locataire (ou du crédit-preneur), si ce dernier est passible de TP. Si le locataire (ou le crédit-preneur) n’est pas passible de TP, le bien est imposé au nom de son utilisateur, quelle que soit la situation du propriétaire au regard de la TP.

En cas de location d’une période inférieure à 6 mois suivie d’une mise à disposition gratuite, il convient d’appliquer les principes généraux régissant la location (1469-3°, 2ème alinéa) et d’inclure ainsi la valeur locative du bien mis à disposition dans la base d’imposition du propriétaire. En d’autres termes, l’article 1469 3° bis ne modifie pas les règles de désignation des redevables en cas de location de moins de six mois.

14. Troisième situation : Propriétaire ® Locataire ou crédit-preneur ® Sous-locataire ® Utilisateur

Si le bien a été donné en location pour plus de six mois (ou en crédit-bail), puis sous-loué et enfin remis à titre gratuit à son utilisateur, il est imposé au nom du sous-locataire, si ce dernier est passible de TP. Si le sous‑locataire n’est pas passible de TP, le bien est imposé au nom de son utilisateur. En cas de cascade de sous-locations, il convient de retenir le dernier sous-locataire.

La situation au regard de la TP du propriétaire, du locataire principal, et le cas échéant, des sous-locataires intermédiaires, ne sont pas prises en compte.

Cas particuliers :

15. - L’article 1469-3° bis nouveau ne trouverait pas à s’appliquer lorsqu’un EBM est remis à titre gratuit auprès d’une personne qui détient un titre juridique (propriété, location, sous-location) sur cet EBM. Tel est le cas dans le schéma suivant :

Propriétaire ® Locataire ® Sous-locataire ® Utilisateur = Propriétaire

Dans cette hypothèse, l’utilisateur, donc le propriétaire, sera taxé conformément aux dispositions de l’article 1467.

16. - En cas de mises à disposition gratuite successives, il convient de faire abstraction du ou des dépositaires intermédiaires pour l’application des nouvelles dispositions. Ainsi, lorsqu’un propriétaire confie des équipements et biens mobiliers à titre gratuit à une personne (passible ou non passible de TP), qui les confie à son tour à titre gratuit à un utilisateur passible de TP, les biens seront imposés au nom du propriétaire s’il est passible de TP.

2. Notion de personne passible de taxe professionnelle

17. La notion de personne passible de la taxe professionnelle s’apprécie de la même manière chez le propriétaire, le locataire ou le sous-locataire que chez l’utilisateur : il convient par conséquent de se reporter au n° 5.

18. S'il est partiellement imposable à la TP, le propriétaire, le locataire ou le sous-locataire ne doit inclure dans sa base la valeur locative du bien mis à disposition que si celui-ci serait, en l'absence de mise à disposition, nécessaire à l'exercice de celle de ses activités qui est imposable. Dans l'hypothèse contraire, l'imposition est, le cas échéant, répercutée sur l'utilisateur ; en effet, dans cette situation, le propriétaire, le locataire ou le sous-locataire doit être regardé comme n'étant pas passible de TP.

19. Exemple : une entreprise exerce deux activités dont l'une est exonérée (article 1455-2° : activité de pêche) et l'autre imposable (transport). Elle prête une camionnette à une autre entreprise. Ce véhicule se rapporte à l'activité éligible à la TP et en l'absence de mise à disposition, il aurait été inclus dans la base d'imposition de l'entreprise propriétaire. Dès lors, celle-ci est redevable de la taxe professionnelle au titre de véhicule remis gratuitement. En revanche, si l'entreprise remet gratuitement un bien se rapportant à son activité de pêche (des casiers par exemple), c'est le dépositaire qui devient redevable de la TP sur ce bien (cf. toutefois n° 4.) dès lors qu'en l'absence de mise à disposition, l'entreprise propriétaire ne serait pas imposable sur ledit bien.

Les mêmes règles trouvent à s’appliquer dans les cas de mise à disposition gratuite par une collectivité publique ou un organisme sans but lucratif passible de taxe professionnelle pour certaines de ses activités.

20. Lorsque le détenteur matériel du bien n’est pas le véritable utilisateur (cf. n° 5.), la valeur locative du bien doit être incluse dans la base imposable de ce dernier, sans qu’il soit besoin d’examiner la situation du détenteur au regard de la taxe professionnelle.

Exemple : une société met à disposition gratuite auprès d’une administration (hors champ de la TP) des distributeurs automatiques de boissons que cette société entretient, répare, renouvelle et approvisionne. Ces matériels sont ainsi placés sous l’entier contrôle de la société qui en dispose pour les besoins de son activité professionnelle. La société est redevable de la TP sur ces équipements. La même analyse s’applique en cas de mise à disposition auprès d’une entreprise, alors même que son activité serait soumise à la TP, dès lors que la société prestataire de boissons utilise les distributeurs au sens de l’article 1469 3° bis (n° 4.).

3. Etablissement de rattachement des biens remis à titre gratuit

21. Il convient de faire application de l’article 1473, aux termes duquel la TP est établie dans chaque commune où le redevable dispose de locaux ou de terrains.

Deux situations peuvent se présenter :

22. - le 3° bis de l’article 1469 ne trouve pas à s’appliquer parce que, selon le cas, le propriétaire, le locataire ou le sous-locataire n’est pas passible de TP ; dans cette situation, les équipements et biens mobiliers sont, selon les conditions de droit commun, rattachés à l’établissement dans lequel ils sont susceptibles d’utilisation matérielle ;

23. - le 3° bis de l’article 1469 trouve à s’appliquer ; les équipements et biens mobiliers sont rattachés à l’établissement auquel ils auraient été rattachés en l’absence de mise à disposition gratuite. Il s’agit, à titre de règles pratiques :

· en présence d’un contrat de sous-traitance, en règle générale, de l’établissement donneur d’ordre. En effet, sous l’empire de la législation précédente, la valeur locative des outillages spécifiques confiés par une entreprise industrielle à des sous-traitants chargés de fabriquer certaines pièces détachées devait déjà être comprise dans les bases de l’établissement où est réalisé l’assemblage de ces pièces détachées et auquel ces outillages doivent être rattachés au sens de l’article 1473 du CGI, cet établissement étant en principe celui du donneur d’ordre ;

· en présence d’un autre contrat (prêt, commodat …), de l’établissement du prêteur mentionné dans l’acte ou à défaut de précision, l’établissement principal.

4. Précisions sur la base d’imposition

Les dispositions de droit commun, prévues au 3° de l’article 1469, trouvent à s’appliquer.

24. Lorsque les biens utilisés à titre gratuit sont imposés au nom de leur propriétaire, leur valeur locative est égale à 16 % de leur prix de revient ; il en est de même lorsque les biens sont taxés au nom de leur utilisateur, en présence ou non d’un locataire ou d’un sous-locataire.

25 . Lorsque les biens utilisés à titre gratuit sont imposés au nom de leur locataire (ou de leur sous-locataire), leur valeur locative est égale au montant du loyer (ou de la somme versée par le sous-locataire) au cours de l’exercice sans pouvoir différer de plus de 20 % de celle résultant des règles rappelées à l’alinéa précédent (n° 24.).

B. Détermination du redevable en cas de mise à disposition gratuite de biens immobiliers

26. Le régime d'imposition à la TP des biens immobiliers n’est pas modifié (cf. toutefois n° 7. pour les biens immobiliers exonérés en vertu du 11° de l’article 1382) et continue à relever des dispositions de droit commun de l'article 1467. Il s'ensuit que le redevable de la taxe sera, en principe, celui qui utilise matériellement le bien pour la réalisation des opérations qu'il effectue et exerce le contrôle de l'utilisation de ce bien.

SECTION 3 : ENTREE EN VIGUEUR

A. Généralités

27. Les règles d'imposition définies dans la présente instruction s’appliquent à compter des impositions établies au titre de l’année 2004.

28. Il appartient aux propriétaires, locataires ou sous-locataires (donneurs d'ordre, grossistes, et autres déposants) qui n'auraient pas déclaré, au titre des années 2004 et 2005, la valeur locative des biens en application de la mesure décrite ci-dessus, de déposer une déclaration rectificative auprès du service des impôts dont relève l'établissement auquel les biens sont rattachés (cf. n° 23.).

29. S'agissant des utilisateurs (sous-traitants, détaillants …) qui auraient été imposés à tort (cf. n° 4.) sur la valeur locative des biens mis gratuitement à leur disposition, un dégrèvement est accordé sur réclamation par établissement.

Pour être recevable, la réclamation doit être présentée dans le délai prévu à l'article R* 196-2 du livre des procédures fiscales soit, pour une imposition au titre de 2004, au plus tard le 31 décembre 2005, ou en cas d'imposition supplémentaire, dans le délai prévu à l'article R* 196-3 du livre précité.

B. Règlement du passé

30. Sous réserve des décisions juridictionnelles passées en force de chose jugée et des règles de prescription, les dispositions précédemment commentées s'appliquent aux impositions établies au titre des années antérieures à 2004.

La documentation administrative 6 E 2211, n° 17 est rapportée, ainsi que la doctrine contraire contenue dans le BOI 6 E-19-93.

La Directrice de la Législation fiscale

Marie-Christine LEPETIT

•